Klienten-Information Dezember 2023

Aktuelle Information aus Wirtschaft & Steuerrecht exklusiv für unsere Klienten

Inhalt in Kurzform

- Private Anschaffung und Nutzung einer Photovoltaikanlage

- Betriebliche Anschaffung und Nutzung einer Photovoltaikanlage

- Befreiung von der Elektrizitätsabgabe für Eigenverbrauch

- FlexCo – eine neue Kapitalgesellschaft in Österreich

- Gewinnfreibetrag und Investitionsfreibetrag – Optimierungsmöglichkeiten zum Jahresende

- Teuerungsprämie – letzter Aufruf für das Jahr 2023

Ein größeres Umweltbewusstsein und hohe Energiekosten sorgen für ein zunehmendes Interesse an Photovoltaikanlagen (PV-A). Auch steuerlich wird die Anschaffung von Photovoltaikanlagen zunehmend attraktiver.

Bei PV-A werden drei verschiedene Nutzungstypen unterschieden. Bei Volleinspeisung wird die gesamte erzeugte Energie direkt in das Netz eingespeist und an ein Energieversorgungsunternehmen verkauft. Bei Überschusseinspeisung wird die erzeugte Energie für den Eigenbedarf verwendet. Der Anteil am erzeugten Strom, der den momentanen Eigenbedarf übersteigt, wird in das Netz eingespeist und an ein Energieversorgungsunternehmen verkauft. Der Inselbetrieb ist nur für die Eigenbedarfsdeckung vorgesehen, der Überschuss wird in Batterien gespeichert.

Private Anschaffung und Nutzung einer Photovoltaikanlage

Einkommensteuer

Inselanlagen stellen aus einkommensteuerrechtlicher Sicht keinen Gewerbebetrieb dar, da keine Erträge durch Einspeisung erwirtschaftet werden. Bei der Voll- und Überschusseinspeisung kann grundsätzlich von einem Gewerbebetrieb ausgegangen werden, sofern keine Liebhaberei vorliegt. Von Liebhaberei ist die Rede, wenn der Betrieb der PV-A nicht dazu geeignet ist, über einen bestimmten Zeitraum einen Gesamtüberschuss zu erzielen. Liegt Liebhaberei vor, sind sowohl positive als auch negative Einkünfte steuerlich nicht relevant und dementsprechend nicht in die Steuererklärung aufzunehmen.

Allerdings wurde für kleinere PV-A durch das Abgabenänderungsgesetzt 2022 eine Steuerbefreiung geschaffen, wodurch Einkünfte aus der Einspeisung von höchstens 12.500 kWh Strom steuerfrei sind. Bei Überschreiten der 12.500 kWh kommt eine anteilige Befreiung zur Anwendung. Die Einschränkung der Befreiung auf Anlagen mit einer Anschlussleistung von ≤ 25 kWp (Engpassleistung ≤ 35 kWp) stellt dabei sicher, dass es sich lediglich um private Anlagen handelt, die primär zur Eigenversorgung und nicht für gewerbliche Zwecke errichtet werden.

Sind die Voraussetzungen für die oben dargestellte Steuerbefreiung nicht erfüllt und liegt auch keine Liebhaberei vor, dann ist der steuerliche Gewinn aus der PV-A i.d.R. im Rahmen der Einnahmen-Ausgaben-Rechnung zu ermitteln. Sowohl Einnahmen als auch Ausgaben sind erst dann zu erfassen, wenn sie bezahlt werden (Zufluss-Abfluss Prinzip). Eine Ausnahme besteht bei Investitionen, diese sind zu aktivieren und über die gewöhnliche Nutzungsdauer (20 Jahre für PV-A) abzuschreiben.

Eine Steuererklärung ist dann abzugeben, wenn das gesamte Jahreseinkommen, in dem lohnsteuerpflichtige Einkünfte (aus einem Angestelltenverhältnis) enthalten sind, mehr als EUR 12.756,- beträgt (Stand 2023) und die Einkünfte aus der PV-A im Kalenderjahr EUR 730,- übersteigen (Veranlagungsfreibetrag).

Werden ausschließlich betriebliche Einkünfte erzielt, so besteht ab einem Jahreseinkommen von mehr als EUR 11.693,- (Stand 2023) die Verpflichtung, eine Steuererklärung abzugeben.

Aus sozialversicherungsrechtlicher Sicht ist zu beachten, dass der Betrieb einer PV-A bei Vorliegen von Einkünften aus Gewerbebetrieb zur Prüfung und Feststellung einer Pflichtversicherung als Neue Selbständige nach dem GSVG führt, wenn die Versicherungsgrenze von 6.010,92 Euro jährlich (Stand: 2023) überschritten wird.

Für Inselanlagen kann eine Öko-Sonderausgabenpauschale in Höhe von insgesamt EUR 4.000,00 über einen Zeitraum von fünf Jahren geltend gemacht werden (d.h. EUR 800,00 jährlich).

Umsatzsteuer

Die Einspeisung von elektrischer Energie in das Stromnetz, die mit der eigenen PV-A erzeugt wurde, begründet für sich eine unternehmerische Tätigkeit im Sinne des Umsatzsteuergesetzes. Mit der Stromeinspeisung aus einer privaten PV-A wird der Steuerpflichtige typischerweise „Kleinunternehmer“ (maßgebliche Umsatzgrenze von EUR 35.000,00 netto p.a.). Die Stromlieferung ist damit zwar von der Umsatzsteuer befreit, umgekehrt können Kleinunternehmer aber auch keinen Vorsteuerabzug aus den betreffenden Aufwendungen (insbesondere Anschaffungskosten der PV-A, Installations- und Wartungsleistungen) geltend machen.

Auf die Kleinunternehmerbefreiung kann jedoch verzichtet werden – hierfür ist eine schriftliche Erklärung gegenüber dem Finanzamt erforderlich. Durch diesen Verzicht wird die Geltendmachung des Vorsteuerabzugs aus der Anschaffung (und aus allfälligen Kosten in Zusammenhang mit dem Betrieb der PVA möglich. Voraussetzung für den Vorsteuerabzug ist aber, dass mehr als 50 % des produzierten Stroms in das Netz eingespeist werden.

Bei Verzicht auf die Kleinunternehmerbefreiung werden auch die korrespondierenden Stromlieferungen steuerpflichtig; es kommt aber in der Regel zum Übergang der Steuerschuld (Reverse Charge) auf den Leistungsempfänger (Energieversorger). In Höhe des nicht eingespeisten und im privaten Haushalt genutzten Stroms ist ein anteiliger Eigenverbrauch anzusetzen; die Bemessungsgrundlage ermittelt sich aus den Selbstkosten, somit aus der auf den Privatanteil entfallenden AfA (Abschreibungsdauer 20 Jahre).

Nach Ablauf der fünfjährigen Bindungsfrist kann gegebenenfalls zur Kleinunternehmerbefreiung zurückgewechselt werden, falls die maßgebliche Umsatzgrenze weiterhin nicht überschritten wird. Dieser Wechsel ist zu empfehlen, wenn künftig keine höheren Vorsteuerabzüge zu erwarten sind und keine negativen Vorsteuerberichtigungen vorgenommen werden müssen, da dadurch die Eigenverbrauchsbesteuerung entfällt.

In diesem Zusammenhang dürfen wir Sie darauf hinweisen, dass ab dem 1. Jänner 2024 die Umsatzsteuer für Privatpersonen beim Kauf einer PV-A mit einer Spitzenleistung von max. 35 kWp entfällt. Ein Verzicht auf die Kleinunternehmerbefreiung (und die damit verbundene Möglichkeit, Vorsteuern geltend zu machen) wird daher i.d.R. nur dann sinnvoll sein, wenn die PV-A vor dem 1. Jänner 2024 angeschafft wurde.

Betriebliche Anschaffung und Nutzung einer Photovoltaikanlage

Einkommensteuer

Bei Volleinspeisung stellt die PV-A hinsichtlich des gesamten eingespeisten Stromes einen eigenen dar, und zwar unabhängig davon, ob der Steuerpflichtige daneben noch eine andere betriebliche Tätigkeit betreibt. Dementsprechend sind sämtliche Einnahmen aus der Einspeisung als Betriebseinnahmen zu erfassen und sämtliche Aufwendungen aus dem Betrieb der PV-A stellen Betriebsausgaben dar.

Bei Überschusseinspeisung stellt die PV-A insoweit eine eigene gewerbliche Einkunftsquelle dar, als Strom in das öffentliche Netz eingespeist wird. Die Einnahmen aus der Einspeisung sind als Betriebseinnahmen zu qualifizieren. Die Aufwendungen sind nur in jenem Umfang Betriebsausgaben, in dem die PV-A betrieblichen Zwecken dient.

Für den Bereich der Land- und Forstwirtschaft ist zu beachten, dass Solarenergie kein Urprodukt i.S.d Einkommenssteuerrechts darstellt. Wird die selbst erzeugte Energie aber überwiegend im land- und forstwirtschaftlichen Betrieb genutzt, kann ein land- und forstwirtschaftlicher Nebenbetrieb (Substanzbetrieb) vorliegen. Wird die Energie jedoch überwiegend für den privaten Eigenbedarf und die Einspeisung verwendet, liegt ein Gewerbebetrieb vor.

Auch bei betrieblicher Anschaffung und Nutzung der PV-A sind die Versicherungsgrenzen für neue Selbständige nach dem GSVG zu beachten.

Wird eine PV-A errichtet, stellt sich weiters die Frage, inwieweit die Anlage dem Betriebsvermögen zuzuordnen ist. Bei der Volleinspeisung wird die Anlage zur Gänze für den Gewerbebetrieb verwendet; konsequenterweise ist die PV-A zur Gänze Betriebsvermögen. Wird bei Überschusseinspeisung die PV-A überwiegend betrieblich genutzt, so gilt die Anlage als Betriebsvermögen. Das ist der Fall, wenn mehr als die Hälfte des produzierten Stroms verkauft oder für andere betriebliche Zwecke verwendet wird. Bei überwiegend privater Nutzung (mehr als die Hälfte des produzierten Stroms wird für private Zwecke verwendet) erfolgt die Zuordnung zum Privatvermögen.

Beim Inselbetrieb erfolgt eine Zuordnung zum Betriebsvermögen, soweit der mit der Anlage produzierte Strom (überwiegend) im Rahmen einer steuerrelevanten Tätigkeit verwendet wird. Die Aufwendungen im Zusammenhang mit dieser PV-A stellen diesfalls Betriebsausgaben dar. Die Anschaffungskosten der PV-A sind auf eine Nutzungsdauer von 20 Jahren verteilt abzusetzen (AfA). Zu den Anschaffungskosten zählen auch Nebenkosten (z.B. Montagekosten), die anfallen, um die PV-A in einen betriebsbereiten Zustand zu versetzen. Subventionen aus öffentlichen Mitteln reduzieren in der Regel diese Anschaffungskosten.

Um beim Inselbetrieb und bei der Überschusseinspeisung lediglich den tatsächlich betrieblichen Anteil der AfA abzubilden, ist der Privatanteil bei Zuordnung zum Betriebsvermögen als Nutzungsentnahme darzustellen. Bei der Zuordnung zum Privatvermögen kann der betrieblich genutzte Anteil als Nutzungseinlage behandelt werden. In beiden Varianten darf also im Ergebnis nur der betriebliche Anteil der AfA als Betriebsausgabe angegeben werden.

Falls durch die PV-A ein eigenständiger Gewerbebetrieb begründet wird, kann der Gewinn anstatt der Einnahmen-Ausgaben-Rechnung auch mittels Pauschalierung ermittelt werden. Hier kommen insbesondere die Basis- oder Kleinunternehmerpauschalierung in Betracht. Das Betriebsausgabenpauschale kann demnach bis zu 45 % der Betriebseinnahmen betragen. Falls der Gewinn nicht mittels Pauschalierung ermittelt wird, kann für Investitionen, die nach dem 31.12.2022 getätigt wurden, der Investitionsfreibetrag Berücksichtigung finden. Bis zu einem Gewinn von EUR 30.000,00 kann auch ein 15%iger Freibetrag (somit max. EUR 4.500,00) geltend gemacht werden, und zwar auch zusätzlich zu einer allfälligen Betriebsausgabenpauschale; der investitionsabhängige Gewinnfreibetrag steht bei Pauschalierung nicht zu (siehe dazu unsere Klienten-Information vom 27. November).

Umsatzsteuer

Die unternehmerische Tätigkeit aus der Einspeisung des selbst erzeugten Stroms tritt zur bestehenden unternehmerischen Tätigkeit hinzu, wobei sie für umsatzsteuerliche Zwecke ein einziges gemeinsames Unternehmen bilden. Insbesondere sind für die Erklärung der Umsätze und Geltendmachung der Vorsteuern gemeinsame UVAs und Jahressteuererklärungen einzureichen.

Die Ausführungen zur Anschaffung und Nutzung von PV-A am Privatgebäude gelten grundsätzlich sinngemäß: Sofern insgesamt die „Kleinunternehmergrenze“ von EUR 35.000,00 netto pro Jahr überschritten wird, ist ein Abzug der Vorsteuern aus den mit der PVA verbundenen Lieferungen und Leistungen bei überwiegender unternehmerischer Nutzung möglich. Im Zuge der gegebenenfalls umsatzsteuerpflichtigen Stromlieferung geht die Steuerschuld auf den Empfänger über.

Soweit der selbst erzeugte Strom im eigenen Unternehmen genutzt wird, ist keine Eigenverbrauchsbesteuerung vorzunehmen; der Strom wird in diesem Fall nämlich – ebenso wie in Zusammenhang mit der Einspeisung in das öffentliche Netz – für unternehmerische Zwecke genutzt.

Befreiung von der Elektrizitätsabgabe für Eigenverbrauch

Mit der gänzlichen Befreiung von der Elektrizitätsabgabe (diese beträgt normalerweise EUR 0,015 pro kWh) wurde vom Gesetzgeber bereits im Jahr 2020 ein weiterer Anreiz zum Einsatz von PV-A zur Selbstversorgung geschaffen. Von der Regelung sind sowohl Einzelelektrizitätserzeuger als auch Erzeugergemeinschaften (i.d.R. Mehrparteienhäuser) umfasst.

Für die Inanspruchnahme der Steuerbefreiung gilt grundsätzlich Anzeigepflicht innerhalb von vier Wochen ab Inbetriebnahme der begünstigten PV-A bzw. ab Inanspruchnahme der Befreiung. Wird die Befreiung in Anspruch genommen und die betreffende PV-A dem Finanzamt nicht angezeigt, führt dies als solches zwar zu keinem Ausschluss von der Abgabenbefreiung, zieht jedoch allenfalls finanzstrafrechtliche Konsequenzen nach sich (Finanzordnungswidrigkeit).

Einspeisungen in das öffentliche Netz sind ebenfalls nicht steuerpflichtig. Wir dürfen jedoch darauf hinweisen, dass Stromlieferungen, die nicht an Wiederverkäufer erfolgen, der Elektrizitätsabgabe unterliegen. Das wäre unter anderem der Fall, wenn ein Teil des Stroms an Privatpersonen oder an den Strom selbst verbrauchende Unternehmen verkauft wird (z. B. im Rahmen einer Wohn- oder Geschäftsraumvermietung).

FlexCo – eine neue Kapitalgesellschaft in Österreich

Der Justizausschuss hat kürzlich grünes Licht für ein Bundesgesetz über die Flexible Kapitalgesellschaft gegeben. Dies sieht die Schaffung einer neuen Kapitalgesellschaft, der Flexiblen Kapitalgesellschaft (FlexCo), vor. Die FlexCo soll insbesondere für GründerInnen und Start-ups eine international wettbewerbsfähige Kapitalgesellschaftsform bieten.

Nachfolgend dürfen wir einen Überblick über die wesentlichen Merkmale der FlexCo geben:

Das gesetzliche Mindeststammkapital wird von EUR 35.000,- auf EUR 10.000,- gesenkt (diese Herabsetzung ist nicht nur für die FlexCo, sondern auch für die GmbH vorgesehen, wodurch die Möglichkeit der Gründungsprivilegierung abgeschafft wird). Der Mindestbetrag für Stammeinlagen der einzelnen (regulären) GesellschafterInnen soll nur mehr EUR 1,- anstatt EUR 70,- (wie bei der GmbH) betragen. Dadurch sollen Beteiligungen in geringem Ausmaß ermöglicht werden. Wie auch bei der GmbH soll mindestens ein Viertel jeder bar zu leistenden Stammeinlage eingezahlt werden, jedoch mindestens ein Betrag von EUR 1,-.

Durch eine Regelung im Gesellschaftsvertrag einer FlexCo soll davon abgegangen werden können, dass schriftliche Beschlussfassungen nur zulässig sind, wenn alle Gesellschafter im Einzelfall mit dieser Vorgangsweise einverstanden sind. Umlaufbeschlüsse können so auch ohne individuelles Einverständnis aller Gesellschafter gefasst werden und somit die schriftliche Beschlussfassung effizienter und einfacher gestaltet werden.

Kernelement der neuen FlexCo wird die Möglichkeit sein, Unternehmenswert-Anteile auszugeben. Unternehmenswert-Beteiligte (z. B. Mitarbeiter) haben Anspruch auf ihren Anteil am Bilanzgewinn und am Liquidationserlös nach dem Verhältnis der eingezahlten Stammeinlage, jedoch grundsätzlich keine Stimmrechte. Generell sollen Unternehmenswert-Anteile im Vergleich zu Geschäftsanteilen flexibler sein. So soll die Mindeststammeinlage von Unternehmenswert-Anteilen nur 1 Cent betragen und bei Übernahmen und Übertragungen dieser Anteile die Schriftform ausreichen (d.h. es soll kein Notariatsakt mehr erforderlich sein).

Das Ausmaß aller Unternehmenswert-Anteile muss allerdings geringer als 25 % des Stammkapitals sein, wodurch größere Investoren als Unternehmenswert-Beteiligte ausscheiden. Die Unternehmenswert-Beteiligten sind zur Teilnahme an den Generalversammlungen der Gesellschaft berechtigt und über die Durchführung von schriftlichen Abstimmungen zu informieren. Im Gesellschaftsvertrag ist vorzusehen, dass die Unternehmenswert-Beteiligten ein Mitverkaufsrecht haben, wenn die Gründungsgesellschafter ihre Geschäftsanteile mehrheitlich veräußern.

Die Pflicht zur Bestellung eines Aufsichtsrats soll bei der FlexCo über jene bei der GmbH hinausgehen und auch dann bestehen, wenn die Gesellschaft zumindest eine mittelgroße Kapitalgesellschaft i.S.d. UGB ist.

Sowohl die Umwandlung einer GmbH in eine FlexCo als auch jene einer FlexCo in eine GmbH soll unkompliziert möglich sein und grundsätzlich nur einen Beschluss der Generalversammlung mit Dreiviertelmehrheit sowie die Anmeldung beim Firmenbuch erfordern.

Gewinnfreibetrag und Investitionsfreibetrag – Optimierungsmöglichkeiten zum Jahresende

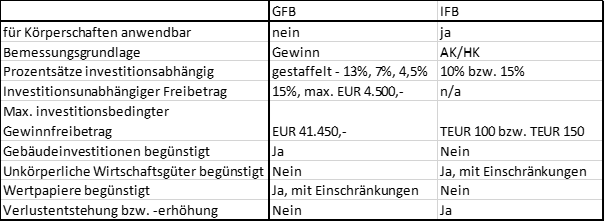

Mit der Ökosozialen Steuerreform wurde als Investitionsanreiz ein Investitionsfreibetrag (IFB) mit Wirksamkeit ab 1.1.2023 eingeführt. Der IFB stellt eine zusätzliche steuerliche Betriebsausgabe dar und mindert dadurch den zu versteuernden Gewinn. Abhängig von der Art der Investition können grundsätzlich 10 % bzw. im Bereich der Ökologisierung 15% der Anschaffungs- oder Herstellungskosten von begünstigten Wirtschaftsgütern als IFB geltend gemacht werden. Die maximal begünstigte Investitionssumme ist mit EUR 1 Mio. pro Betrieb und Wirtschaftsjahr gedeckelt; begünstigt sind Investitionen in das abnutzbare Anlagevermögen (für eine detaillierte Darstellung dürfen wir auf unsere Klienten Information vom April 2023 verweisen). Neben dem IFB besteht weiterhin die Möglichkeit zur Geltendmachung eines (investitionsbedingten) Gewinnfreibetrages (GFB, siehe dazu auch unsere Klienten Information „Steuertipps zum Jahresende“ vom 24. November 2023). Im Folgenden dürfen wir die Unterschiede zwischen GFB und IFB im Überblick für Sie darstellen:

Grundsätzlich können IFB und investitionsbedingter GFB nach Wahl kombiniert werden (sofern die Berechtigung zur Inanspruchnahme des GFB gegeben ist). Zu beachten ist, dass der IFB und der investitionsbedingte GFB nicht für ein und dieselbe begünstigte Investition in Anspruch genommen werden können. Eine Kombination kann sinnvoll sein, wenn für einzelne Investitionsgegenstände kein IFB gebildet werden kann, diese aber für einen investitionsbedingten GFB genutzt werden können (z.B. Wertpapiere oder Investitionen in Gebäude). Dies soll mit den folgenden Beispielen verdeutlicht werden:

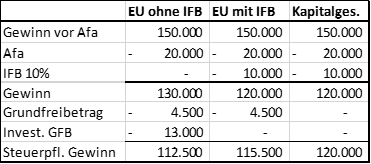

Es werden TEUR 100 in eine Maschine investiert, keine Ökologisierung, Nutzungsdauer 5 Jahre

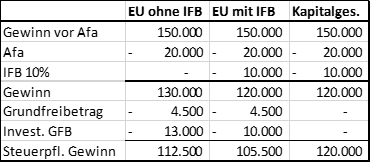

In der oben dargestellten Fallkonstellation ist die Inanspruchnahme des investitionsbedingten GFB die günstigere Variante. Für Kapitalgesellschaften ist die Geltendmachung des IFB in jedem Fall sinnvoll. Werden ergänzend zum obigen Beispiel auch noch begünstigte Wertpapiere um TEUR 10 angeschafft, führt dies jedoch zu folgendem Ergebnis:

Durch eine Investition in begünstigte Wertpapiere kann in dieser Fallkonstellation der steuerpflichtige Gewinn weiter reduziert werden, da eine Kombination von GFB und IFB möglich ist.

Der steueroptimale Zeitpunkt einer Investition und die Vorteilhaftigkeit der einzelnen Investitionsbegünstigungen sind neben der Rechtsform auch von der Art der Investition, der Ergebnissituation sowie von bereits getätigten Investitionen abhängig. Gerne unterstützen wir Sie bei der Ermittlung der steuerlichen Vorteilhaftigkeit von IFB und GFB für Ihr Unternehmen. Sollten Sie Investitionen geplant haben, kann eine Anschaffung vor dem 31. Dezember 2023 aus steuerlicher Sicht sinnvoll sein, um den IFB bzw. GFB für 2023 auszuschöpfen!

Teuerungsprämie – letzter Aufruf für das Jahr 2023

Aus administrativen und kanzleiinternen Gründen benötigen wir bis zum 18.12.2023 die Bekanntgabe, ob 2023 eine Teuerungsprämie für Ihre Dienstnehmer abgerechnet werden soll.

Für Detailfragen steht Ihnen ihr BNP-Team jederzeit gerne zur Verfügung.

BNP wünscht frohe Weihnachten!

Wir bedanken uns für Ihr Vertrauen und die gute Zusammenarbeit im Jahr 2023 und wünschen Ihnen und Ihrer Familie frohe Feiertage und alles Gute für das neue Jahr!

Redaktion: Dr. Wolfgang Köppl, BNP Wirtschaftstreuhand und Steuerberatungsgesellschaft m.b.H. Alle Angaben in dieser Klienten-Information dienen nur der Erstinformation, enthalten keinerlei Rechts- oder Steuerberatung und können diese auch nicht ersetzen; jede Gewährleistung und Haftung ist ausgeschlossen. Bitte informieren Sie Ihren Berater, wenn Sie die Übermittlung der Klienten-Information auch an andere Personen in Ihrem Unternehmen wünschen oder falls Sie diese Nachricht nicht mehr erhalten möchten. Detaillierte Informationen zu unserer Datenschutz-Leitlinie sowie unserer Datenschutzerklärung finden Sie auf unserer Homepage www.bnp.at. Erstellung: 12.12.2023