Klienten-Information SONDERAUSGABE Corona/14

Aktuelle Information aus Wirtschaft & Steuerrecht hinsichtlich Corona exklusiv für unsere Klienten

Aufgrund der Fülle an Informationen rund um COVID-19-Regelungen haben wir unsere aktuelle Klienten-Information Sonderausgabe für Sie überarbeitet und noch übersichtlicher gestaltet. Sie finden weiterhin alle wichtigen Infos zum Thema in gestraffter Form und mit zahlreichen weiterführenden Links versehen. Sobald sich wieder Änderungen ergeben, werden wir Sie in einer weiteren Info darüber auf dem Laufenden halten.

Inhalt in Kurzform

- Kurzarbeit aufgrund Corona

- Maßnahmen seitens des BMF und BMJ

- Sozialversicherung

- Förderungen und Kreditgarantien

Mittels Kurzarbeit sollen die Arbeitskosten temporär reduziert und die Dienstverhältnisse mit den jeweiligen Mitarbeitern aufrechterhalten werden. Auf Basis des uns derzeitig vorliegenden Informationsstandes können wir Ihnen folgende Informationen geben:

1. Verfahren zur Beantragung der Kurzarbeit:

- 1. Information einholen bei AMS, WKO oder Arbeiterkammer/Gewerkschaften

- 2. Gespräche mit Betriebsrat und Abschluss einer Betriebsvereinbarung (sofern vorhanden), bzw Einzelvereinbarungen mit den jeweiligen Mitarbeitern (sofern kein Betriebsrat)

- 3. Antrag beim AMS inkl. Sozialpartnervereinbarung

- Auf der Homepage der Wirtschaftskammer sind die entsprechenden Vorlagen zu den Sozialpartnervereinbarungen (Formular Einzelvereinbarung, Formular Betriebsvereinbarung) abrufbar:

https://www.wko.at/service/corona-kurzarbeit.html

Die Sozialpartnervereinbarungen wurden mit 27.03.2020 aktualisiert, ebenso wie die Handlungsanleitung. Zusätzlich wurde eine Ausfüllhilfe zur Sozialpartnervereinbarung publiziert. Wir empfehlen die Verwendung des Formulars der Sozialpartnervereinbarung, da bei Abweichungen zu Lasten der Arbeitnehmerinnen und Arbeitnehmer der nachträgliche Förderverlust droht.

Für Unternehmer, die nicht Mitglied der Wirtschaftskammer sind, haben deren Interessensvertretungen (z.B. Zahnärztekammer, Rechtsanwaltskammer,…) bereits eigene Muster für Sozialpartnervereinbarungen zur Verfügung gestellt. - Auf der Homepage des AMS finden Sie den Antrag, die Pauschalsatztabellen sowie die dazugehörigen Erläuterungen und die Bundesrichtlinie zur Kurzarbeitsbeihilfe (KUA-COVID-19):

https://www.ams.at/unternehmen/personalsicherung-und-fruehwarnsystem/kurzarbeit/downloads-kurzarbeit

Mit 27.04.2020 wurden die Bundesrichtlinie zur Kurzarbeitsbeihilfe (KUA-COVID-19) und das COVID-19-Kurzarbeit Begehren aktualisiert. Weiters gibt es ein Teilzeitberechnungstool für die Kurzarbeitsbeihilfe. - Bei Unternehmen mit mehreren Standorten in Österreich ist Folgendes zu beachten: Wenn diese Standorte jeweils Betriebsräte haben, kann pro Standort eine Sozialpartner-Betriebsvereinbarung abgeschlossen werden. Bei gleicher Laufzeit der Kurzarbeit an allen betroffenen Standorten ist ein Antrag beim AMS ausreichend, sofern sich alle Standorte in einem Bundesland befinden. Bei mehreren Standorten in einem Bundesland ist der Antrag auf Kurzarbeit bei der Landesgeschäftsstelle des AMS einzubringen. Sozialpartnervereinbarungen können zu einem Dokument zusammengefasst werden, damit nur eine Unterschrift von den Sozialpartnern notwendig ist. Bei mehreren Standorten in unterschiedlichen Bundesländern ist grundsätzlich in jedem Bundesland ein Antrag einzubringen. In solchen Fällen kann allerdings die Zuständigkeit für alle Anträge auf eine Landesgeschäftsstelle des AMS übertragen werden.

- Der Antrag auf COVID-19-Kurzarbeit kann rückwirkend ab 01.04.2020 gestellt werden. Eine vorherige Verständigung oder Beratung durch das AMS ist nicht erforderlich. Der Antrag kann per eAMS-Konto eingebracht werden. Im Antrag ist eine kurze Begründung über die wirtschaftlichen Schwierigkeiten, welche eine Einführung von Kurzarbeit erforderlich machen, anzugeben (dh Verweis auf COVID-19 und die damit verbundenen Folgemaßnahmen).

- Lehrlinge, freie Dienstnehmer, leitende Angestellte und Geschäftsführer, die nach dem ASVG sozialversichert sind, können in die Kurzarbeit aufgenommen werden. Bei Lehrlingen wurde eine Nettoersatzrate von 100 % festgelegt. Für Geschäftsführer, die dem GSVG unterliegen und geringfügig Beschäftigte besteht keine Förderung.

- Arbeitskräfteüberlassung: Auch überlassene Arbeitnehmer können grundsätzlich in die Kurzarbeit aufgenommen werden. Die neue KUA-Covid-19-Richtlinie des AMS sieht vor, dass nunmehr auch gewerbliche Arbeitskräfteüberlasser geförderte Kurzarbeit anmelden können. Daher ist es bei diesem neuen KUA-Modell – im Gegensatz zu früher – nunmehr auch möglich, dass Arbeitskräfteüberlasser unabhängig vom Beschäftigerbetrieb einen Kurzarbeitsantrag stellen können.

- Besonderheiten der Corona-Kurzarbeit in der Bauwirtschaft: Auch für Arbeitnehmer, deren Arbeitsverhältnis dem Bauarbeiter-Urlaubs- und Abfertigungsgesetz (BUAG) unterliegt, kann Corona-Kurzarbeit vereinbart werden, jedoch vertritt das AMS derzeit die Auffassung, dass Kurzarbeit nur hinsichtlich jener Arbeitnehmer vereinbart werden kann, die zum Zeitpunkt des Beginns der Kurzarbeit mindestens vier Wochen beschäftigt waren. Dies gilt auch für die „Winterunterbrechung“.

Nähere Informationen dazu finden Sie in folgendem Merkblatt der WKO:

https://www.wko.at/service/factsheet-kurzarbeit-bau.pdf

2. Was ist zu beachten:

- Nettoentgeltgarantie: Arbeitnehmer mit Bruttolöhnen über EUR 2.685,00 erhalten ein Entgelt von 80 % des vor Kurzarbeit bezogenen Nettoentgelts, Arbeitnehmer mit Bruttolöhnen zwischen EUR 1.700,00 und EUR 2.685,00 erhalten 85 %, Arbeitnehmer mit Bruttolöhnen unter EUR 1.700,00 erhalten 90 %. Die Mehrkosten trägt das AMS, nicht das Unternehmen.

- Sozialversicherungsbeiträge sind auf Basis des Entgelts wie vor der Kurzarbeit zu leisten. Das AMS ersetzt dem Arbeitgeber die Mehrkosten ab dem 1. Kurzarbeitsmonat. Der Unternehmer ist daher „nur“ mit den der verkürzten Arbeitszeit entsprechenden Dienstgeber-Gesamtkosten belastet (zB bei Arbeitsreduktion auf 50 % trägt der Arbeitgeber die auf dieses Arbeitsausmaß entfallenden Gesamtkosten – alle darüber hinausgehenden Kosten bekommt er vom AMS im Nachhinein als Kurzarbeitsbeihilfe ersetzt).

- Für Überstunden innerhalb des Kurzarbeitszeitraumes gilt Folgendes:

– Überstunden müssen unbedingt in der Sozialpartnervereinbarung festgelegt werden, ansonsten ist es verboten, während der Kurzarbeit Überstunden zu leisten.

– Bis zur Grenze der vor Beginn der Kurzarbeit für den jeweiligen Mitarbeiter geltenden täglichen und wöchentlichen Normalarbeitszeit fallen während der Kurzarbeit weder Teilzeitmehrarbeits- noch Überstundenzuschläge an. - Es dürfen während und 4 Wochen nach der Kurzarbeit keine Arbeitsverhältnisse gekündigt werden.

- Der zwingende Verbrauch von Alturlauben und Zeitguthaben vor Beginn der Kurzarbeit ist nun – entgegen dem ursprünglichen Modell – nicht mehr vorgesehen. Der Dienstgeber ist jedoch angehalten, sich um den Abbau von Alturlauben sowie Zeitguthaben (auch während des Kurzarbeitszeitraums) ernstlich zu bemühen.

Für weitere Details iZm Urlaub/Zeitausgleich und Kurzarbeit verweisen wir auf die entsprechende Info der WKO: https://www.wko.at/service/factsheet-urlaubsverbrauch.pdf - Die Kurzarbeit kann für maximal 3 Monate abgeschlossen werden, bei Bedarf ist eine Verlängerung um weitere 3 Monate nach Sozialpartnergesprächen möglich. Über die gesamte Dauer der Kurzarbeit darf der geplante Arbeitszeitausfall zwischen 10% und 90% der bisherigen Normalarbeitszeit betragen.

– Überschreitung der max. 90% Arbeitsleistung während des Kurzarbeitszeitraums (zB wegen rasch verbesserter Auftragslage werden 95 % gearbeitet): Dieser Umstand stellt keinen Rückforderungsanspruch dar.

– Überschreitung der Höchstgrenze von 90% des Arbeitszeitausfalls (dh weniger als 10% Arbeitsleistung über den gesamten Kurzarbeitszeitraum): Dies ist nicht zulässig und führt zu einem Rückforderungsanspruch seitens des AMS.

3. Abrechnung in der Lohnverrechnung

- Die Handlungsanleitung der WKO soll die Abrechnung der sich in Kurzarbeit befindlichen Dienstnehmer für die Monate April und Mai erleichtern. Viele Fragen sind noch ungeklärt, aber es konnte eine Leitlinie erstellt werden. Die gesamte Handlungsanleitung finden Sie unter folgendem Link:

https://www.wko.at/service/handlungsempfehlung-abrechnung-kurzarbeit.pdf

- Wir weisen ausdrücklich darauf hin, dass Arbeitszeitaufzeichnungen für alle von der Kurzarbeit betroffenen Beschäftigten geführt werden müssen. Dies gilt auch für von der Kurzarbeit betroffene leitende Angestellte sowie Geschäftsführer. Die ausgefallenen Arbeitsstunden sind für jeden Mitarbeiter pro Monat zu erfassen und für die Berechnung der Kurzarbeitsbeihilfe zusammen mit der Abrechnungsliste an das AMS zu übermitteln. Als Hilfestellung für unsere Klienten haben wir ein Formular zur Arbeitszeitaufzeichnung während der Corona Kurzarbeit erstellt. Darin ist das Minimum an Bestandteilen für korrekte Arbeitszeitaufzeichnungen enthalten.

4. Abrechnung mit dem AMS

- Prüfen der Voraussetzungen

Voraussetzungen für eine Abrechnung der Kurzarbeitsbeihilfe sind die erfolgte Einreichung des Antragsformulars, die Sozialpartnervereinbarung als Grundlage für die Kurzarbeit und eine positive Förderungsmitteilung vom AMS zur genehmigten Kurzarbeitsbeihilfe und ein vorhandenes eAMS Konto. - Für die in Kurzarbeit einbezogenen Arbeitnehmer ist für jeden Kalendermonat bis zum 28. des Folgemonats eine Abrechnungsliste vorzulegen. Diese Abrechnungsliste beinhaltet für jeden Mitarbeiter die Summe der geleisteten bezahlten Arbeitsstunden, die Summe der Arbeitsausfallstunden, den Arbeitsverdienst, den maßgeblichen Pauschalsatz und die ausbezahlte Kurzarbeitsunterstützung. Seitens des AMS wird hierzu eine entsprechende Abrechnungsdatei zur Verfügung gestellt, die über das eAMS-Konto zu übermitteln ist. Die Auszahlung der Kurzarbeitsbeihilfe erfolgt im Nachhinein pro Kalendermonat nach Vorlage und Prüfung der Teilabrechnung. Wir empfehlen daher die ehestmögliche Einrichtung eines eAMS-Kontos, um in weiterer Folge die Kommunikation mit dem AMS zu erleichtern.

- Zwei Möglichkeiten der Abrechnung

Es stehen zwei Wege für die Erstellung der Abrechnung zur Verfügung:

1. Weg: AMS-Webanwendung zur Abrechnung (geeignet für Betriebe bis 150 Mitarbeiter)

https://www.ams.at/unternehmen/personalsicherung-und-fruehwarnsystem/kurzarbeit/abrechnung-covid-19-kurzarbeit#oberoesterreich

2. Weg: Datenimport oder Datenerfassung mit der AMS-Excel-Projektdatei (geeignet für beliebig viele Mitarbeiter, geeignet für die automatische Übernahme von Daten aus dem LV-Programm) unter folgendem Link:

https://www.ams.at/content/dam/download/allgemeine-informationen/covid_kurzarbeit/projektdatei_version_4207_covid.xlsm - Hochladen und Senden im eAMS-Konto für Unternehmen

Hinweis: Bitte beachten Sie die Videos auf der AMS Seite, welche Ihnen die Abrechnung erklären und erleichtern werden.

Link zum eAMS-Konto: https://www.e-ams.at/eams-sfu-account/u/index.jsf - Die Auszahlung der Kurzarbeitsbeihilfe durch das AMS erfolgt im Nachhinein pro Kalendermonat. Damit es zu keiner Unterbrechung bei den Lohn- und Gehaltszahlungen für die Dienstnehmer kommt, haben die österreichischen Banken eine verbindliche Zusage getätigt, dass diese die Vorfinanzierung der Kurzarbeit für die heimischen Unternehmen übernehmen. Detaillierte Ausführungen sowie einen weiterführenden Link dazu finden Sie weiter unten in dieser Sonderausgabe beim Thema „Förderungen“.

5. Änderung des Arbeitsausmaßes (insbesondere bei verbesserter Auftragslage)

- Vorgehensweise bei der Änderung der bereits beantragten Kurzarbeit:

Wenn kein Betriebsrat vorhanden ist, dann muss von jedem betroffenen Dienstnehmer die Zustimmung erfolgen. Die Sozialpartner sind 5 Tage vor Änderung schriftlich darüber zu informieren!

Wenn ein Betriebsrat vorhanden ist, dann ist dessen Zustimmung einzuholen. - Wie ist vorzugehen, wenn die Beschäftigten bzw. der Betriebsrat der Arbeitszeitänderung nicht zustimmen?

– Die Beschäftigten dürfen die Arbeitszeitänderung aufgrund ihrer Treuepflicht nicht leichtfertig ablehnen.

– Betriebsräte haben bei ihrer Entscheidung das Wohl der Beschäftigten und des Betriebes zu berücksichtigen.

– ExpertInnen der Wirtschaftskammern, Gewerkschaften und Arbeiterkammern können bei Problemen beratend und vermittelnd beigezogen werden.

– Unter Umständen ist auch eine Kündigung aus personenbezogenen Gründen möglich. Diese ist jedoch an eine Auffüllpflicht des Beschäftigtenstandes geknüpft.

6. Verlängerung der Kurzarbeit

Lt. der Bundesrichtlinie des AMS hat das an der Verlängerung interessierte Unternehmen das zuständige AMS mindestens 4 Wochen vorher darüber zu informieren. Gerne senden wir Ihnen auf Anfrage ein Musterschreiben dazu. Die Verlängerung der Kurzarbeit bedarf eines neuen KUA Ansuchens (Begehren um Verlängerung einer Kurzarbeitsbeihilfe) und einer neuen Sozialpartnervereinbarung und sollte unmittelbar an den vorherigen Kurzarbeitszeitraum anschließen. Derzeit ist ein Tool des AMS in Vorbereitung, mit dem in weiterer Folge Verlängerungsanträge gestellt werden können.

7. Beendigung der Kurzarbeit

Der Arbeitgeber hat dies den Vertragsparteien und dem Arbeitsmarktservice unverzüglich anzuzeigen. Dabei sind mögliche Auswirkungen auf die Kurzarbeitsbeihilfe zu beachten. Diese entfällt bzw wird zurückgefordert, wenn der Arbeitsausfall im Zuge der Kurzarbeit im Durchschnitt der insgesamt von der Kurzarbeit betroffenen Beschäftigten oder von einzelnen Beschäftigten 90 % überschreitet. Die Beendigung der Kurzarbeit für einzelne Dienstnehmer ist nach Rücksprache mit der WKO nicht möglich. Auch wenn die aktuelle Situation wieder eine volle/erhöhte Arbeitsleistung zulässt, empfehlen wir, die Kurzarbeit keinesfalls vorzeitig ohne Rücksprache mit uns zu beenden.

8. Sonstiges:

Weitere Details zum Thema Kurzarbeit sowie weitere Themen iZm der COVID-19-Situation finden Sie auf der Homepage der Wirtschaftskammer OÖ sowie auf der Homepage des AMS:

https://www.wko.at/service/aussenwirtschaft/coronavirus-wirtschaftskammer-als-anlaufstelle.html

https://www.ams.at/unternehmen/personalsicherung-und-fruehwarnsystem/informationen-unternehmen-coronavirus-

Maßnahmen seitens des BMF und BMJ

1. Maßnahmen seitens des BMF

- Antrag auf Ratenzahlungen oder Stundungen

Es werden auf Antrag Ratenzahlungen oder Stundungen von Abgabenschulden bis längstens 30.09.2020 gewährt, sofern das Unternehmen von den Auswirkungen durch COVID-19 betroffen ist. Dies gilt für die Zahllast aus der Umsatzsteuervoranmeldung, für Lohnsteuer, DB und DZ und weitere Abgaben. Ebenso werden Stundungszinsen sowie Säumniszuschläge auf Antrag nicht vorgeschrieben.

Zudem ist eine Herabsetzung der Einkommen- und Körperschaftsteuervorauszahlungen für das Jahr 2020 möglich. Im Rahmen dieses Antrages ist glaubhaft zu machen, dass es aufgrund von COVID-19 zu einem Gewinneinbruch und somit zu einer geringeren steuerlichen Bemessungsgrundlage kommt.

Auf der Homepage des BMF finden Sie einen entsprechenden Vordruck, mit dem Sie alle für Sie relevanten steuerlichen Erleichterungen gemeinsam beantragen können. Das befüllte Formular ist direkt per Mail (corona@bmf.gv.at) oder via FinanzOnline an die Finanzverwaltung zu übermitteln.

Den Vordruck finden Sie hier:

https://www.bmf.gv.at/public/informationen/coronavirus-hilfe.htm - Rückzahlungen von Gutschriften in Verbindung mit Abgabenstundungen

Mit dem 18. COVID-19-Gesetz wurde auch folgende Erleichterung geschaffen: Ungekürzte Gutschriftauszahlungen sind neben einer bereits beantragten bzw aufrechten Zahlungserleichterung vorübergehend möglich. Dies betrifft Gutschriften aus Selbstberechnungsabgaben und Bescheiden nach dem 10. Mai bis zum 30. September 2020 und betrifft nicht Guthaben aus der Einfuhrumsatzsteuer. Die Rückzahlung von Gutschriften aus Selbstberechnungsabgaben, wie zB Umsatzsteuer, muss über FinanzOnline gleichzeitig mit der Übermittlung der UVA beantragt werden. Sofern Rückstände am Abgabenkonto vorhanden sind, für die keine Zahlungserleichterung beantragt wurde, kommt es wie bisher zu einer Verrechnung mit der entstehenden Gutschrift, sodass nur mehr ein möglicher Gutschriftrestbetrag rückbezahlt werden kann.

- Verordnung des BMF betreffend die elektronische Einreichung von Anbringen iZm steuerlichen Erleichterungen aufgrund des Coronavirus

In Ergänzung zu den obigen Ausführungen zum Antrag auf Ratenzahlung/Stundung hat das BMF mittels Verordnung bis zum 31.05.2020 die Einreichung von weiteren Anbringen iZm folgenden durch das Coronavirus veranlassten steuerlichen Erleichterungen per E-Mail an den Postkorb corona@bmf.gv.at für zulässig erklärt:

• Anregungen auf Abstandnahme von der Festsetzung von Nachforderungszinsen gem § 205 iVm § 206 Abs 1 lit a BAO;

• Anregungen auf Abstandnahme von der Festsetzung von Stundungszinsen gem § 206 Abs 1 lit a BAO;

• Anträge auf Herabsetzung oder Nichtfestsetzung von Säumniszuschlägen gem § 217 Abs 7 BAO;

• Anträge auf Zulassung eines Sondervergällungsmittels gem § 17 Abs 6 Alkoholsteuergesetz;

• Anträge auf Zulassung bzw Änderung eines Freischeines für Alkohol gem § 11 Alkoholsteuergesetz;

• Anträge auf Änderung oder Ergänzung von Bewilligungen von Alkohollagern gem § 32 Alkoholsteuergesetz.

Wird ein solches Anbringen eingereicht, ist das Original des Anbringens vor Einreichung zu unterschreiben und sieben Jahre zu Beweiszwecken aufzubewahren. Hierzu verweisen wir auf die Details gem. BMF-VO, abrufbar unter dem Link zum BGBl II 2020/121, ausgegeben am 27.03.2020.

- Betriebsprüfungen in der COVID-19-Situation

Laut BMF soll es aufgrund der COVID-19-Situation auch zu Erleichterungen im Prüfungs- und Kontrollbereich der Finanzverwaltung kommen.

Es sollen demnach Außenprüfungshandlungen, Nachschauen und Erhebungen der Finanzämter, der Finanzpolizei, der Zollämter und des Prüfdienstes für lohnabhängige Abgaben und Beiträge bei Abgabepflichtigen bis auf weiteres nicht begonnen werden. Eine Glaubhaftmachung von kapazitätsmäßigen Einschränkungen infolge Corona-Pandemie ist nach aktuellen Informationen nicht mehr notwendig.

Laut BMF sind Mitarbeiter der Finanzverwaltung angehalten, bei gerichtlich anhängigen oder sonstigen keinen Aufschub duldenden Amtshandlungen, dies im Einzelfall zu beurteilen; es ist jedoch auch hier davon auszugehen, dass infolge der aktuellen Krisensituation ein Aufschub erfolgen kann.

- Verlängerung von Rechtsmittelfristen

Im Bereich des Abgaben- und Finanzstrafverfahrens wird der Lauf wichtiger Rechtsmittelfristen, wie zB Beschwerde-, Einspruch-, Vorlageantrags- und Maßnahmenbeschwerdefristen, sowie Fristen für die Aufhebung auf Antrag bis zum 1. Mai 2020 unterbrochen. Dies gilt für jene Rechtsmittelfristen, die am 16. März 2020 noch offen waren oder deren Fristlauf zwischen 16. März 2020 und 30. April 2020 beginnt.

Dies gilt auch für Fristen zur Meldung der Daten sowie für Fristen zur Androhung und Verhängung von Zwangsstrafen gem. Wirtschaftliche Eigentümer Registergesetz. - Steuerfreiheit für Zuwendungen aufgrund der COVID-19-Krise

Zuwendungen, die zur Bewältigung der COVID-19-Krise gewährt werden, werden steuerfrei gestellt. Die Befreiung gilt sowohl für Mittel, die aus dem COVID-19-Krisenbewältigungsfonds (Zahlungen in Zusammenhang mit der Kurzarbeit) als auch aus dem Härtefallfonds bzw aus den Corona-Hilfsfonds gewährt werden. Dies gilt auch für vergleichbare Zuwendungen der Länder, Gemeinden und gesetzlichen Interessensvertretungen. Allerdings ist zu beachten, dass die Steuerfreiheit eines Zuschusses damit korrespondiert, dass die ersetzten Ausgaben nicht als Betriebsausgabe abzugsfähig sind.

- Weitergewährung des Pendlerpauschales

Auch bei COVID-19-Kurzarbeit, Telearbeit/Home-Office oder bei Dienstverhinderung ist es gemäß dem letztgültigen COVID-19-Gesetzespaket möglich, das vor der Krise gewährte Pendlerpauschale weiter zu gewähren. - Steuerliche Behandlung von Zulagen während COVID-19-Kurzarbeit

Im Falle einer COVID-19-Kurzarbeit bleiben Überstundenzuschläge, Schmutz-, Erschwernis- und Gefahrenzulagen sowie Sonn-, Feiertags- und Nachtzuschläge auch im fortgezahlten Entgelt während der COVID-19-Kurzarbeit weiterhin gem § 68 Abs 1 bis 5 EStG steuerfrei. Im Entgelt für die erbrachte Arbeitsleistung können Zulagen und Zuschläge – bei Erfüllung der Voraussetzungen – wie bisher steuerfrei gem § 68 EStG berücksichtigt werden. Sind in der Kurzarbeitsunterstützung derartige steuerfreie Zulagen und Zuschläge enthalten, bleiben sie in diesem (reduzierten) Ausmaß ebenfalls bis insgesamt EUR 360,00 (§ 68 Abs 1 EStG) bzw EUR 86,00 (§ 68 Abs 2 EStG) monatlich steuerfrei (§ 68 Abs 7 iVm 124b Z 349 EStG).

- Bonus und Zulagen an Beschäftigte

Bonuszahlungen und Zulagen bis zu EUR 3.000,00, die an Beschäftigte für ihren Einsatz während der Corona-Krise gewährt werden, sind im Jahr 2020 steuerfrei. Es muss sich dabei um zusätzliche Zahlungen handeln, die ausschließlich zu diesem Zweck geleistet werden und üblicherweise bisher nicht gewährt wurden. Sie erhöhen jedoch nicht das Jahressechstel und werden auch nicht auf das Jahressechstel angerechnet. Alle nicht damit in Zusammenhang stehenden Zulagen und Bonuszahlungen, sind – wie bisher – nach dem Tarif zu versteuern.

- Pensionierte Ärzte und Hälftesteuersatz

Hat der Steuerpflichtige das 60. Lebensjahr vollendet und stellt seine Erwerbstätigkeit ein, so sieht § 37 EStG eine begünstigte Betriebsaufgabe vor und es kann für die daraus entstehenden Gewinne der sog. Hälftesteuersatz in Anspruch genommen werden. Mit dem aktuellen COVID-19 Gesetzespaket wurde klargestellt, dass es zu keinem Verlust des Hälftesteuersatzes gem § 37 EStG kommt, wenn ein pensionierter Arzt während der COVID-19-Krise erneut tätig wird. Bisher war es so, dass die Wiederaufnahme einer betrieblichen Tätigkeit dann dafür schädlich ist, wenn der Gesamtumsatz aus den ausgeübten Tätigkeiten EUR 22.000,00 und die gesamten Einkünfte aus den ausgeübten Tätigkeiten EUR 730,00 im Kalenderjahr übersteigen. Dies ist für den Sonderfall COVID-19 nunmehr obsolet, wurde jedoch gem § 124 EStG ausschließlich für in Österreich tätige Ärzte gemäß § 36b Ärztegesetz beschlossen. Andere Berufsgruppen sind somit davon nicht erfasst.

- Aussetzen von Gebühren im Rahmen der COVID-19-Krise

Für die Beantragung einer COVID-19-Unterstützung fallen keine Gebühren an. Es gilt diesbezüglich eine Befreiung von Gebühren und Abgaben für sämtliche Schriften und Amtshandlungen. Dies gilt nunmehr auch für alle Maßnahmen zur Bewältigung der COVID-Krisensituation, u.a. für bestimmte Bürgschaften und Mietverträge.

- Aktuelle Information des BMF zu Registrierkassen

Bitte beachten Sie, dass bei (vorübergehenden) Betriebsschließungen aufgrund COVID-19 die Registrierkassen nicht außer Betrieb zu nehmen sind (so wie bei Urlaub oder Saisonbetrieb).

Unternehmer, die ab 01.04.2020 registrierkassenpflichtig wären (dh der Grenzbetrag für die Verwendung einer Registrierkasse wurde im letzten Voranmeldezeitraum 2019 oder danach bis Juni 2020 erstmalig überschritten und es wurde bisher keine Registrierkasse genutzt), können dieser Verpflichtung unter gegebenen Umständen bis 01.10.2020 nachkommen. - Aussetzung der Quotenregelung für das Jahr 2018

Für Personen, die steuerlich vertreten sind, sind die Steuererklärungen für das Jahr 2018 grundsätzlich bis spätestens Ende März 2020 einzureichen. Diese Frist wurde nun generell ausgesetzt. Die Steuererklärungen 2018 sind infolge der Fristerstreckung durch die Corona-Pandemie jedenfalls bis 31. August 2020 beim zuständigen Finanzamt einzubringen. - Grundumlage der Wirtschaftskammer

Die Wirtschaftskammer setzt die Vorschreibung der Grundumlagen für dieses Jahr (bis auf weiteres) aus.

Zusätzlich besteht die Möglichkeit – bei Vorliegen einer wirtschaftlichen Notlage aufgrund der COVID-19-Krise – eine Stundung oder Ratenzahlung der Kammerumlage 1 und Kammerumlage 2 zu beantragen. Weiters kann ein Antrag gestellt werden, dass die Stundungszinsen auf Null herabgesetzt werden.

Bezüglich der Antragstellung verweisen wir auf die Homepage des BMF:

https://www.bmf.gv.at/public/informationen/coronavirus-hilfe.html - Wichtiges bezüglich der Umsatzsteuer

Bitte beachten Sie, dass trotz der aktuellen COVID-19-Krise die laufenden Umsatzsteuervoranmeldungen fristgerecht beim zuständigen Finanzamt einzureichen sind.

Sofern in weiterer Folge eine fristgerechte Zahlung einer sich ergebenden Umsatzsteuerzahllast aufgrund mangelnder Liquidität, die auf die COVID-19-Situation zurückzuführen ist, nicht möglich ist, sollte ein Antrag auf Stundung gestellt werden.

Diesbezüglich verweisen wir wieder auf die Homepage des BMF: https://www.bmf.gv.at/public/informationen/coronavirus-hilfe.html

Weiters möchten wir Sie darauf hinweisen, dass allein der Umstand, dass der Leistungsempfänger das Entgelt für eine erbrachte Leistung nicht bzw nicht zur Gänze leistet, den leistenden Unternehmer nicht dazu berechtigt, die Umsatzsteuerschuld zu reduzieren. Erst in dem Zeitpunkt, in dem die Forderung dauerhaft teilweise oder gänzlich uneinbringlich ist, kann der leistende Unternehmer eine nachträgliche Minderung der Bemessungsgrundlage bzw der Umsatzsteuer geltend machen. - Keine Umsatzsteuer auf Schutzmasken

Der Steuersatz für die Lieferung und den ig Erwerb von Atemschutzmasken, die nach dem 13. April 2020 und vor dem 1. August 2020 in Österreich ausgeführt werden, beträgt gem dem 18. COVID-19-Gesetz 0 %. Die im Zuge der Corona-Maßnahmen dem Nullsteuertarif unterliegenden Umsätze mit Schutzmasken sind in der UVA unter den Kennzahlen 000 und 015 (bzw 070 und 071 bei innergemeinschaftlichen Erwerben) einzutragen. - Kommunalsteuer

Sofern die Kommunalsteuer mangels Liquidität infolge der aktuellen COVID-19-Situation nicht geleistet werden kann, empfehlen wir bei der zuständigen Gemeinde einen formlosen Antrag auf Aussetzung der Einbringung der Kommunalsteuer gemäß § 231 Abs 1 BAO bis zu einem bestimmten Zeitpunkt zu stellen.

Für den Antrag auf Aussetzung der Einbringung der Kommunalsteuer kann folgender Textbaustein verwendet werden:

„Sehr geehrte Damen und Herren,

ich/wir ersuche(n) um Aussetzung der Einbringung der Kommunalsteuer für den Kalendermonat XXXXX. Die CoVid19-Maßnahmen der Bundesregierung haben zu massiven Umsatzeinbußen und daraus resultierend zu einem schwerwiegenden Liquiditätsengpass geführt, auf Grund dessen es mir/uns aktuell nicht möglich ist, die Kommunalsteuer fristgerecht zu entrichten. Ich/Wir bedanke(n) mich/uns für die positive Erledigung meines/unseres Anbringens. Beste Grüße, XXXXX“

Bei Ablehnung des Antrages durch die zuständige Gemeinde besteht alternativ die Möglichkeit, einen Antrag auf Stundung bzw Ratenzahlung zu stellen (unter Hinweis auf die aktuelle COVID-19-Situation). Im Stundungsantrag sollte zugleich auch die Nachsicht der Stundungszinsen beantragt werden. - Grenzgänger in COVID-19-Homeoffice/Kurzarbeit (Konsultationsvereinbarung Österreich-Deutschland)

Das BMF informiert per Erlass vom 15. April 2020 über die Konsultationsvereinbarung zwischen Österreich und Deutschland, in der die (vorübergehende) steuerliche Behandlung von Grenzgängern mit Homeoffice oder Kurzarbeit aufgrund von COVID-19 geregelt ist.

– Grenzüberschreitend tätige Arbeitnehmer – Tätigkeit im Homeoffice: Der Erlass regelt die Zuordnung des Besteuerungsrechts für den Arbeitslohn, der auf jene Tage entfällt, in denen die Tätigkeit aufgrund der Maßnahmen zur Bekämpfung der COVID-19-Pandemie im Homeoffice ausgeführt wurde. Das Besteuerungsrecht bleibt hier bei dem Vertragsstaat, in dem die Arbeitnehmer ihre Tätigkeit ohne die Maßnahmen zur Bekämpfung der COVID-19-Pandemie ausgeübt hätten. Voraussetzung dafür ist, dass der betroffene Arbeitnehmer eine entsprechende Mitteilung an den Arbeitgeber und das zuständige Finanzamt im Ansässigkeitsstaat durchführt sowie entsprechende Aufzeichnungen hinsichtlich dieser Arbeitstage vorgenommen werden.

– Grenzgängerregelung in Bezug auf Arbeitstage im Homeoffice: Arbeitstage, für die Arbeitslohn bezogen wird und an denen der Grenzgänger nur aufgrund der Maßnahmen zur Bekämpfung der COVID-19-Pandemie seine Tätigkeit im Homeoffice ausübt, gelten nicht als schädliche Nichtrückkehrtage.

– Zuordnung des Besteuerungsrechts für Kurzarbeitergeld und Kurzarbeitsunterstützung gem DBA: Das in Deutschland ausbezahlte Kurzarbeitergeld und die in Österreich ausgezahlte Kurzarbeitsunterstützung für entfallene Arbeitsstunden sowie ähnliche Zahlungen, die aufgrund der Maßnahmen zur Bekämpfung der COVID-19-Pandemie vom Arbeitgeber ausgezahlt und von staatlicher Seite eines der Vertragsstaaten erstattet werden, gelten als Bezüge aus der gesetzlichen Sozialversicherung des jeweiligen Staates.

Die Konsultationsvereinbarung gilt für Arbeitstage im Zeitraum vom 11. März 2020 bis zum 30. April 2020 und verlängert sich automatisch – bis auf Widerruf – um jeweils einen Kalendermonat. Da bisher kein Widerruf erfolgt ist, gilt die Konsultationsvereinbarung weiterhin.

Der BMF-Erlass ist unter folgendem Link abrufbar:

https://findok.bmf.gv.at/findok?execution=e1s1 - Maßnahmen für die Gastronomie („Wirtshaus-Paket“)

Die österreichische Bundesregierung hat ein Maßnahmenpaket für die Gastronomie („Wirthaus-Paket“) vorgestellt. Der Gesetzesentwurf zu diesem Maßnahmenpaket (19. COVID-19-Gesetz) wurde im Budgetausschuss beschlossen und liegt nun dem Nationalrat/Bundesrat zur Beschlussfassung vor. Sobald es hierzu Neuigkeiten gibt, werden wir Sie entsprechend informieren.

2. Maßnahmen des BMJ

- Fristverlängerungen für Jahresabschlüsse

Mit dem 4. COVID-19-Gesetz wurden weitere Fristverlängerungen für Jahresabschlüsse beschlossen.

Aufstellung des Jahresabschlusses

Die gesetzliche Frist zur Aufstellung des Jahresabschlusses und anderer Unterlagen der Rechnungslegung einer Kapitalgesellschaft, einer Genossenschaft oder eines Vereins hat gem § 222 Abs 1 UGB grundsätzlich binnen 5 Monaten nach dem Bilanzstichtag zu erfolgen. Diese Frist kann nun um bis zu 4 Monate überschritten werden, wenn dem Vertretungsorgan die fristgerechte Aufstellung nicht möglich ist.

Feststellung des Jahresabschlusses

Die Frist für die Durchführung der ordentlichen Hauptversammlung bzw Generalversammlung einer AG, GmbH oder Genossenschaft zur Beschlussfassung über die Feststellung des Jahresabschlusses, die Entlastung der Geschäftsführung/des Aufsichtsrates und der Gewinnverwendung wird auf 12 Monate erstreckt.

Offenlegung des Jahresabschlusses

Die Frist für die Offenlegung von Jahresabschlüssen und sonstigen Unterlagen iSd § 277 Abs 1 UGB ist auf 12 Monate ausgedehnt worden, dh die Offenlegung des Jahresabschlusses hat spätestens 12 Monate nach dem Bilanzstichtag zu erfolgen.

Diese Fristverlängerung gilt für alle Jahresabschlüsse, die zum 16. März 2020 noch nicht aufgestellt sein mussten und deren Bilanzstichtag vor dem 1. August 2020 liegt. Von der Fristverlängerung sind somit alle Jahresabschlüsse mit einem Bilanzstichtag zwischen 16. Oktober 2019 und 31. Juli 2020 umfasst. Wenn der Jahresabschlussstichtag beispielsweise der 31.12.2019 ist, so wäre dieser grundsätzlich bis zum 30.09.2020 beim Firmenbuchgericht offenzulegen. Durch die aufgrund des 4. COVID-19-Gesetzes gewährte Fristverlängerung verlängert sich nunmehr die Frist zur Einreichung des Jahresabschlusses per 31.12.2019 auf 31.12.2020.

Für Jahresabschlüsse, die am 16. März 2020 bereits aufgestellt sein mussten und deren Offenlegungsfrist am 22. März 2020 noch offen war, gilt eine 40-tägige Fristenhemmung. Dies betrifft Jahresabschlüsse mit einem Bilanzstichtag zwischen 22. Juni 2019 und 15. Oktober 2019. Wenn der Jahresabschlussstichtag beispielsweise der 30.06.2019 ist, so wäre grundsätzlich der Jahresabschluss bis zum 31.03.2020 beim Firmenbuch offenzulegen gewesen. Infolge der Fristverlängerung verlängert sich die Offenlegungsverpflichtung um 40 Tage und der Jahresabschluss ist folglich bis zum 10.05.2020 einzureichen.

Zwangsstrafen bei verspäteter Offenlegung

War das Unternehmen bereits am 22. März 2020 mit der Vorlage des Jahresabschlusses säumig und wurde bereits eine Zwangsstrafe verhängt – beispielsweise Jahresabschlussstichtag 31.03.2019 (Einreichung bis längstens 31.12.2019) oder 30.04.2019 (Einreichung bis längstens 31.01.2020) – so verlängert sich auch die Frist zur Verhängung einer zweiten Zwangsstrafe (die grundsätzlich nach Ablauf von zwei Monaten nach der Offenlegungsfrist verhängt werden kann) um 40 Tage. Wurde trotz Säumigkeit der Vorlage des Jahresabschlusses zum 22. März 2020 noch keine Zwangsstrafe verhängt, so kann gemäß § 283 Abs 2 UGB von einer Verhängung einer Zwangsstrafe abgesehen werden, wenn das Unternehmen durch ein unvorhergesehenes oder unabwendbares Ereignis an der fristgerechten Offenlegung gehindert war. Ein solches Ereignis können die drastischen Maßnahmen der COVID-19-Situation darstellen.

3. Exkurs: Gewinnausschüttungen trotz Corona-Krise

Durch die Corona-Pandemie kann es auch zu Auswirkungen auf Gewinnausschüttungen kommen. Auch wenn hier nicht unmittelbar Maßnahmen des BMF betroffen sind, möchten wir Sie aufgrund der hohen Praxisrelevanz dieses Themas nachfolgend auf die diesbezügliche Problematik hinweisen:

In jenen Fällen, in denen die Geschäftstätigkeit der GmbH von den aktuellen Pandemie-Beschränkungen betroffen ist, sollte von Gesellschaftern und Geschäftsführern sorgsam überlegt werden, ob die Ausschüttung des Bilanzgewinnes aus dem Vorjahr noch zulässig ist. Wird nämlich den Geschäftsführern zwischen dem Ende des Geschäftsjahres und der Feststellung des Jahresabschlusses ein erheblicher und nicht bloß vorübergehender Verlust bekannt, so ist der Bilanzgewinn in entsprechender Höhe von der Ausschüttung an die Gesellschafter ausgeschlossen und auf laufende Rechnung vorzutragen. Dies ergibt sich aus § 82 GmbHG und trifft Gesellschafter und Geschäftsführer, zumal die Gesellschafter grundsätzlich Anspruch auf den sich aus dem Jahresabschluss ergebenden Bilanzgewinn haben, der Geschäftsführer im Rahmen dessen jedoch eine gewisse „Sorgfaltspflicht“ einzuhalten hat, welche unter Umständen sogar bis zur Verweigerung der Auszahlung gehen kann (muss). Bei einem Verstoß gegen diese Ausschüttungssperre ist der Gesellschafter, der eine Gewinnausschüttung zu Unrecht bezogen hat, zur Rückzahlung verpflichtet, der Geschäftsführer wiederum haftet für den zu viel ausbezahlten Gewinn. Verluste, die nach der Feststellung des Jahresabschlusses entstehen, führen zu keiner Ausschüttungsbeschränkung und sind davon nicht betroffen.

Die Österreichische Gesundheitskasse (ÖGK) hat in Zusammenhang mit COVID-19 folgende Maßnahmen gefasst:

Stundungen für die Beitragszeiträume Februar, März und April 2020:

- Für Betriebe, die von der „Schließungsverordnung“ oder einem Betretungsverbot betroffen sind, erfolgt eine automatische Stundung der Beiträge.

- Sonstige Betriebe mit coronabedingten Liquiditätsproblemen können bei der ÖGK um Ratenzahlung oder Stundung ansuchen. Der formlose Antrag hat die coronabedingten Probleme zu beinhalten und ist an die jeweilige regionale Servicestelle zu richten. Die Ratendauer kann auf bis zu 18 Monate verlängert werden.

- Für die Dauer der Stundung fallen keine Verzugszinsen an.

- In den Monaten März, April und Mai 2020 erfolgen generell keine Eintreibungsmaßnahmen und es werden auch keine Insolvenzanträge gestellt. Darüber hinaus werden für COVID-19-bedingte Beitragsgrundlagenmeldungen keine Säumniszuschläge vorgeschrieben.

Für den Antrag auf Stundung der SV-Beiträge (ÖGK) kann folgender Textbaustein verwendet werden:

„Sehr geehrte Damen und Herren,

ich/wir ersuche(n) um Stundung der Beiträge für den Beitragsmonat XXXX bis zum 30.09.2020. Die CoVid19-Maßnahmen der Bundesregierung haben zu massiven Umsatzeinbußen und daraus resultierend zu einem schwerwiegenden Liquiditätsengpass geführt, auf Grund dessen es mir/uns aktuell nicht möglich ist, die oben erwähnten Beiträge fristgerecht zu entrichten. Ich/Wir bedanke(n) mich/uns für die positive Erledigung meines/unseres Anbringens. Beste Grüße, XXXX“

Die Anmeldungen zur Pflichtversicherung sind grundsätzlich weiterhin fristgerecht vor Arbeitsantritt durchzuführen. Sollte es dabei zu COVID-19-bedingten Verzögerungen kommen, können diese auf Antrag sanktionsfrei gestellt werden. Die monatlichen Beitragsgrundlagenmeldungen sind weiterhin zu den üblichen Terminen an die ÖGK zu senden. Bitte beachten Sie, dass auch allfällige Abmeldungen fristgerecht durchzuführen sind.

Die entsprechende Information der ÖGK finden Sie unter folgendem Link:

ÖGK zu Corona

Laut einem Informationsschreiben der ÖGK ist geplant, zusätzlich zu den aktuellen Stundungsregelungen weitere Zahlungserleichterungen sowohl für die COVID-19-Beitragszeiträume (02/03/04-2020) als auch für kommende Beitragszeiträume im Jahr 2020 zu schaffen. Die ÖGK ersucht daher, mit Raten-/Stundungsanträgen vorerst zuzuwarten. Es soll seitens der ÖGK vor dem Auslaufen der aktuellen Maßnahmen (31.05.2020) über WEBEKU sowie über die ÖGK-Homepage diesbezüglich weitere Informationen geben.

Die Sozialversicherung der Selbständigen (SVS) sieht folgende Maßnahmen vor:

- Stundung der Beiträge

- Ratenzahlung der Beiträge

- Herabsetzung der vorläufigen Beitragsgrundlage

- Gänzliche bzw teilweise Nachsicht der Verzugszinsen

Online-Formulare für die entsprechenden Anträge sind unter folgendem Link verfügbar:

SVS Anträge

Die einzelnen Anträge können grundsätzlich auch formlos via E-Mail gestellt werden.

Förderungen und Kreditgarantien

In Krisenzeiten gewinnen Förderinstrumente, wie beispielsweise Zuschüsse, Haftungen und Garantien sowie daran geknüpfte Darlehen, an großer Bedeutung. Wir informieren Sie aktuell auf Basis der derzeit vorliegenden Informationen über die von der Regierung beschlossenen und in Aussicht gestellten Maßnahmen und übermitteln Ihnen die Links für die Online-Antragstellung, soweit diese schon zugänglich sind.

Zur Aufrechterhaltung der Liquidität in Ihren Unternehmen erscheint es uns besonders wichtig und notwendig, die geschaffenen Möglichkeiten im Förderungs- und Finanzierungsbereich voll auszuschöpfen.

Überblick

Mit einem Klick auf die Überschriften gelangen Sie direkt zum jeweiligen Artikel.

1. Überbrückungsgarantien – Varianten im Überblick

2. Corona-Hilfs-Fonds-Garantien

3. Corona-Hilfs-Fonds-Zuschüsse

4. aws – Garantie für Überbrückungsfinanzierung – 80%ige De-minimis Garantie

5. ÖHT – Garantie für Tourismus- und Freizeitwirtschaft – 80%ige Garantie

6. OeKB – Kreditrahmen und Kreditgarantien

7. Härtefall-Fonds

8. Sonstige Maßnahmen

9. Förderungen in den einzelnen Bundesländern

10. COVID-19-Förderungsprüfungsgesetz

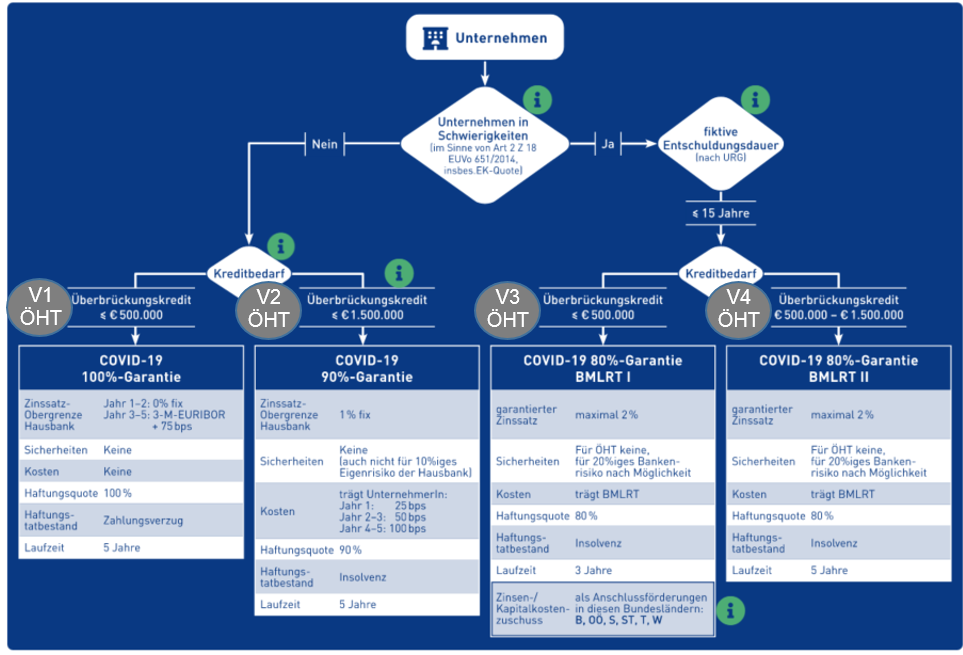

1. Überbrückungsgarantien – Varianten im Überblick

Kleine und mittlere Unternehmen (KMU) (ausgenommen Tourismus-, Reisebüro- und Freizeitwirtschaft mit Kreditbedarf unter EUR 1.500.000,-)

Abwicklung über aws

Quelle: https://www.aws.at/fileadmin/user_upload/Downloads/Sonstiges/Liquiditaet_rasch_sichern_20200427.pdf

V1 und V2: Details siehe „2. Corona-Hilfs-Fonds – Garantien“ im Newsletter Sonderausgabe-Corona/13:

https://www.bnp.at/index.php/newsletter/12-news/klienten-information/121-klienten-information-sonderausgabe-corona-13

V3: Details siehe „4. aws – Garantie für Überbrückungsfinanzierung – 80%ige De-minimis Garantie“ im Newsletter Sonderausgabe-Corona/13:

https://www.bnp.at/index.php/newsletter/12-news/klienten-information/121-klienten-information-sonderausgabe-corona-13

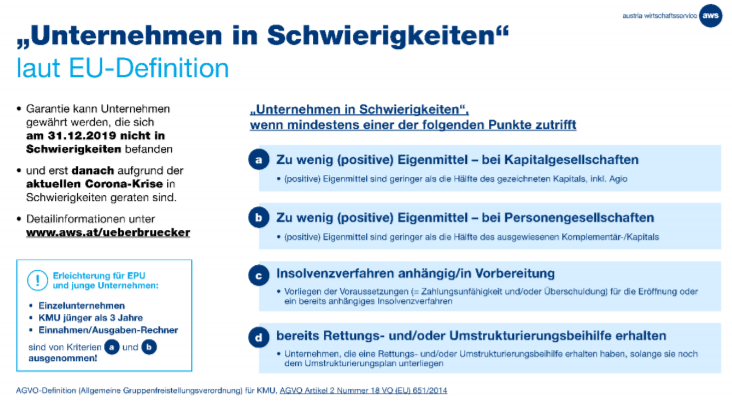

Definition „Unternehmen in Schwierigkeiten“ lt. EU-Verordnung

Quelle: https://www.aws.at/fileadmin/user_upload/Downloads/Sonstiges/Liquiditaet_rasch_sichern_20200427.pdf

Unternehmen der Tourismus-, Reisebüro- und Freizeitwirtschaft (ausgenommen KMU mit Kreditbedarf über EUR 1.500.000,00 und Großunternehmen)

Abwicklung über ÖHT

Quelle: https://www.oeht.at/produkte/coronavirus-massnahmenpaket-fuer-den-tourismus/

V1 und V2: Details siehe „2. Corona-Hilfs-Fonds – Garantien“ im Newsletter Sonderausgabe-Corona/13:

https://www.bnp.at/index.php/newsletter/12-news/klienten-information/121-klienten-information-sonderausgabe-corona-13

V3 und V4: Details siehe „5. ÖHT – Garantie für Tourismus- und Freizeitwirtschaft – 80%ige Garantie“ im Newsletter Sonderausgabe-Corona/13:

https://www.bnp.at/index.php/newsletter/12-news/klienten-information/121-klienten-information-sonderausgabe-corona-13

KMU mit Kreditbedarf über EUR 1.500.000,00 werden über die aws abgewickelt (siehe vorangegangener Variantenüberblick „Kleine und mittlere Unternehmen (KMU)“)

Definition „Unternehmen in Schwierigkeiten“ siehe Grafik unter vorangegangenem Variantenüberblick „Kleine und mittlere Unternehmen (KMU)“

Großunternehmen

Abwicklung über OeKB

V1: Details siehe „2. Corona-Hilfs-Fonds – Garantien“ im Newsletter Sonderausgabe-Corona/13:

https://www.bnp.at/index.php/newsletter/12-news/klienten-information/121-klienten-information-sonderausgabe-corona-13

Exportunternehmen: Detais siehe zusätzlich „6. OeKB – Kreditrahmen und Kreditgarantien“ im Newsletter Sonderausgabe-Corona/13:

https://www.bnp.at/index.php/newsletter/12-news/klienten-information/121-klienten-information-sonderausgabe-corona-13

Definition „Unternehmen in Schwierigkeiten“ siehe Grafik unter vorangegangenem Variantenüberblick „Kleine und mittlere Unternehmen (KMU)“

2. Corona-Hilfs-Fonds-Garantien (V1 aws/ÖHT/OeKB und V2 aws/ÖHT)

Siehe Newsletter Sonderausgabe-Corona/13:

https://www.bnp.at/index.php/newsletter/12-news/klienten-information/121-klienten-information-sonderausgabe-corona-13

Weitere Informationen

https://www.aws.at/aws-ueberbrueckungsgarantien/?ref=topnews

https://www.oeht.at/produkte/coronavirus-massnahmenpaket-fuer-den-tourismus/

Großunternehmen:

https://www.oekb.at/export-services/faq-corona-hilfsfonds-grossunternehmen.html

3. Corona-Hilfs-Fonds – Zuschüsse

Wer wird unter welchen Voraussetzungen gefördert?

Gefördert werden Unternehmen und Branchen, die durch Maßnahmen wie Betretungsverbote, Reisebeschränkungen und Versammlungsbeschränkungen besonders betroffen sind bzw. Unternehmen, die in Folge der Corona-Krise mit großen Umsatzeinbußen und der Gefährdung ihrer Geschäftsgrundlage konfrontiert sind.

Voraussetzungen, um einen Zuschuss zu erhalten, sind ein Sitz oder eine Betriebsstätte eines zum 31.12.2019 nicht in Schwierigkeiten befindlichen Unternehmens in Österreich sowie das operative Anfallen von Fixkosten im Inland (im Rahmen betrieblicher Einkünfte). Für die Definition eines in Schwierigkeiten befindlichen Unternehmens siehe „2. Corona-Hilfs-Fonds – Garantien„. Weitere Voraussetzung ist das Setzen aller zumutbaren Maßnahmen zur Reduktion der Fixkosten (ex ante Betrachtung). Es dürfen auch keine Bonuszahlungen an Vorstände oder Geschäftsführer in Höhe von mehr als 50 % ihrer Bonuszahlungen für das vorangegangene Wirtschaftsjahr ausbezahlt werden.

Ausgenommen sind Unternehmen, die zum 31.12.2019 mehr als 250 Mitarbeiter (gemessen in Vollzeitäquivalenten) beschäftigt haben und im Betrachtungszeitraum mehr als 3 % der Mitarbeiter gekündigt haben, statt die Kurzarbeit in Anspruch zu nehmen (Ausnahmen auf Antrag möglich). Weiters Unternehmen, die in den letzten drei veranlagten Jahren eine aggressive Steuerpolitik verfolgt haben oder über die in den letzten fünf Jahren eine rechtskräftige Finanzstrafe oder Verbandsgeldbuße aufgrund von Vorsatz verhängt wurde. Zudem ist der gesamte Finanz- und Versicherungsbereich ausgenommen. Darüber hinaus ausgenommen sind auch im mehrheitlichen Eigentum von Gebietskörperschaften und sonstigen Einrichtungen öffentlichen Rechts stehende Einrichtungen, die einen Eigendeckungsgrad von weniger als 75 % haben und NPOs, die Zahlungen aus dem NPO Unterstützungsfonds beziehen.

Was wird gefördert – wie und in welcher Höhe?

Unternehmen mit einem Umsatzeinbruch von mindestens 40 % erhalten steuerfreie, nicht rückzahlbare Zuschüsse zu den nachfolgend angeführten Fixkosten für bis zu drei Monate im Zeitraum 16. März bis 15. September bis zu einer Höhe von maximal EUR 90 Mio.:

- Geschäftsraummieten und Pachten, die in unmittelbarem Zusammenhang mit der Geschäftstätigkeit des Unternehmens stehen

- Betriebliche Versicherungsprämien

- Zinsaufwendungen, für Kredite und Darlehen, sofern diese nicht an verbundene Unternehmen als Kredite oder Darlehen weitergegeben wurden

- Finanzierungskostenanteil der Leasingraten

- Betriebliche Lizenzgebühren, sofern die empfangende Körperschaft nicht konzernzugehörig ist oder unter dem beherrschenden Einfluss desselben Gesellschafters steht

- Aufwendungen für Strom, Gas und Telekommunikation

- Angemessener Unternehmerlohn bei einkommensteuerpflichtigen Unternehmen (natürliche Personen als Einzel- oder Mitunternehmer – Ansatz jedenfalls EUR 666,66, höchstens aber EUR 2.666,67/Monat unter Abzug von Nebeneinkünften im Betrachtungszeitraum)

- Personalkosten, die ausschließlich für die Bearbeitung von krisenbedingten Stornierungen und Umbuchungen anfallen

- Wertverlust von verderblichen und saisonalen Waren, wenn sie aufgrund der Maßnahmen in Zusammenhang mit dem Corona-Virus mehr als 50 % ihres Wertes verlieren; ein Wertverlust von saisonaler Ware liegt erst dann vor, wenn dieser tatsächlich feststeht – diese Kosten sind allerdings erst bei der zweiten Tranche beantragbar

- Aufwendungen für sonstige vertragliche betriebsnotwendige Zahlungsverpflichtungen, die nicht das Personal betreffen

Versicherungsleistungen, die diese Fixkosten im Versicherungsfall abdecken, sind abzuziehen.

Wenn der Umsatzeinbruch mehr als 40 % beträgt und der Zuschussbetrag mindestens EUR 2.000,00 beträgt, zahlt der Bund bei:

- 40 – 60 % Ausfall: 25 % Ersatzleistung (maximale Förderhöhe EUR 30 Mio.)

- 60 – 80 % Ausfall: 50 % Ersatzleistung (maximale Förderhöhe EUR 60 Mio.)

- 80 – 100 % Ausfall: 75 % Ersatzleistung (maximale Förderhöhe EUR 90 Mio.)

Der Zuschuss reduziert die abzugsfähigen Aufwendungen im betreffenden Wirtschaftsjahr. Bisherige Unterstützungen zB Zuwendungen von Gebietskörperschaften, Entschädigungen aus dem Härtefall-Fonds (ab der 2. Tranche) und Entschädigungen nach dem Epidemiegesetz, werden gegengerechnet. Zahlungen im Zusammenhang mit Kurzarbeit sind nicht in Abzug zu bringen. Bei Konzernen steht der maximale Förderbetrag nur einmal zu und richtet sich nach jenem Unternehmen, das den höchsten Umsatzausfall hat.

Der Umsatzausfall ergibt sich aus der Gegenüberstellung der Waren- und/oder Leistungserlöse des 2. Quartals 2020 mit jenen des 2. Quartals 2019 oder alternativ aus der Gegenüberstellung von maximal drei zeitlich zusammenhängenden Betrachtungszeiträumen aus insgesamt sechs möglichen Betrachtungszeiträumen. Diese sechs Betrachtungszeiträume umfassen jeweils einen Monat, beginnend mit 16.03.2020 bis 15.04.2020 und endend mit 16.08.2020 bis 15.09.2020. Bei Neugründungen und Umgründungen bestehen Sonderregelungen.

Wird der Umsatzausfall durch Gegenüberstellung des 2. Quartals ermittelt, sind die Fixkosten zwischen 16.03. und 15.06. als Bemessungsgrundlage für den Zuschuss heranzuziehen. Wird ein abweichender Betrachtungszeitraum gewählt, sind nur die im entsprechenden Zeitraum angefallenen Fixkosten heranzuziehen.

Wie erfolgt die Antragstellung?

Die Auszahlung erfolgt in drei Tranchen. Das erste Drittel kann auf Basis bestmöglicher Schätzungen (Umsatzausfall und Fixkosten) ab 20. Mai über FinanzOnline beantragt werden. Die ersten Auszahlungen sollen Ende Mai/Anfang Juni stattfinden. Ein weiteres Drittel kann ab 19. August beantragt werden. Der Rest kann auf Basis qualifizierter Daten aus dem Rechnungswesen und Vornahme inhaltlicher Korrekturen und Gegenrechnungen der bisherigen Schätzungen ab 19. November beantragt werden. Unternehmen, die den Wertverlust saisonaler Waren nachweisen können und qualifizierte Daten aus dem Rechnungswesen übermitteln, können bereits ab 19. August die restlichen zwei Drittel beantragen.

Die Anträge beinhalten eine Darstellung der entstandenen Fixkosten und der eingetretenen Umsatzausfälle. Die Angaben sind durch einen Steuerberater/Wirtschaftsprüfer oder Bilanzbuchhalter zu bestätigen und einzubringen. Die für eine Überprüfung benötigten Unterlagen müssen bei Verlangen ausgehändigt werden. Für die Beantragung der ersten Tranche gilt allerdings: Beträgt der Zuschuss nicht mehr als EUR 12.000,00, muss der Antrag nicht durch einen Steuerberater, Wirtschaftsprüfer oder Bilanzbuchhalter erfolgen. Bei einem Zuschussvolumen von bis zu EUR 90.000,00 kann sich die Bestätigung des Steuerberaters, Wirtschaftsprüfers und Bilanzbuchhalters auf die Plausibilität beschränken.

Verpflichtungen des Antragstellers:

- auf die Erhaltung der Arbeitsplätze besonders Bedacht zu nehmen und sämtliche zumutbaren Maßnahmen zu setzen, um Umsätze zu erzielen und die Arbeitsplätze zu erhalten

- Anpassung von Entnahmen bzw Gewinnausschüttungen auf die wirtschaftlichen Verhältnisse (Beschlüsse von Dividenden- und Gewinnauszahlungen sind vom 16. März 2020 bis zum 16. März 2021 verboten. Bis drei Monate nach der letzten Auszahlung des Fixkostenzuschusses hat eine maßvolle Dividenden- und Gewinnauszahlungspolitik zu erfolgen), keine Rücklagenauflösung zur Erhöhung des Bilanzgewinns, keine Verwendung des Zuschusses zur Zahlung von Gewinnausschüttungen, zum Rückkauf eigener Aktien oder zur Zahlung von Boni an Vorstände oder Geschäftsführer

- Auskunfts- und Einsichtsgewährung für die zuständigen Behörden

Die Verordnung zum Fixkostenzuschuss samt Anhang tritt erst mit dem auf die Kundmachung im Bundesgesetzblatt folgenden Tag in Kraft. Diese ist ebenso wie die Notifizierung durch die EU-Kommission noch nicht erfolgt!

Richtlinien: https://www.bmf.gv.at/presse/pressemeldungen/2020/Mai/fixkostenzuschuss-infos.html

Weitere Informationen

https://www.wko.at/service/faq-corona-hilfs-fonds.html

https://www.bmf.gv.at/public/top-themen/corona-hilfspaket-faq.html

4. aws – Garantie für Überbrückungsfinanzierung – 80%ige De-minimis Garantie (V3 aws)

Siehe Newsletter Sonderausgabe-Corona/13:

https://www.bnp.at/index.php/newsletter/12-news/klienten-information/121-klienten-information-sonderausgabe-corona-13

Weitere Informationen

https://www.aws.at/aws-garantie/ueberbrueckungsgarantie/

5. ÖHT – Garantie für Tourismus- und Freizeitwirtschaft – 80%ige Garantie (V3 und V4 ÖHT)

Siehe Newsletter Sonderausgabe-Corona/13:

https://www.bnp.at/index.php/newsletter/12-news/klienten-information/121-klienten-information-sonderausgabe-corona-13

Weitere Informationen

https://www.oeht.at/produkte/coronavirus-massnahmenpaket-fuer-den-tourismus/

Die ÖHT bietet weiters an, alle für das Kalenderjahr vorgesehenen Kapitaltilgungen der TOP-Tourismuskredite auszusetzen. Die Beantragung funktioniert ebenfalls mittels vorgefertigtem Formular digital über die ÖHT-Website.

6. OeKB – Kreditrahmen und Kreditgarantien (Exportunternehmen)

Siehe Newsletter Sonderausgabe-Corona/13:

https://www.bnp.at/index.php/newsletter/12-news/klienten-information/121-klienten-information-sonderausgabe-corona-13

Weitere Informationen

https://www.oekb.at/export-services/sonder-krr-covid-hilfe.html

7. Härtefall-Fonds

Wer wird unter welchen Voraussetzungen gefördert?

Die konkreten Voraussetzungen für die Förderung aus dem Härtefall-Fonds sowie die jeweilige Höhe der Förderung sind auf der Homepage der WKO ersichtlich.

Die Antragstellung für land- und forstwirtschaftliche Betriebe wird über die Agrarmarkt Austria abgewickelt. Anspruchsberechtigt sind außerdem Privatzimmervermieter von privaten Gästezimmern im eigenen Haushalt mit höchstens 10 Betten, die nicht der Gewerbeordnung 1994 unterliegen. Diese haben den Antrag ebenfalls über die Agrarmarkt Austria zu stellen. Die Antragstellung für Non-Profit-Organisationen ist derzeit Gegenstand politischer Verhandlungen.

Ein Wechsel in den Corona-Hilfs-Fonds ist unter Anrechnung der bereits bezogenen Fördermittel aus dem Härtefall-Fonds möglich.

Wie erfolgt die Antragstellung?

Der Antrag für die Phase 2 ist mittels Link auf der WKO Homepage (bis voraussichtlich 31.12.2020) einzureichen: https://www.wko.at/service/haertefall-fonds-phase-2.html

Für jeden Betrachtungszeitraum ist ein gesonderter Antrag zu stellen.

Seit 04.05.2020 kann ein Antrag nach den neuen Förderrichtlinien gestellt werden. Bereits eingereichte Anträge werden nach der neuen Richtlinie geprüft und müssen nicht erneut eingebracht werden. Ein bereits gestellter Antrag kann aber durch Kontaktaufnahme mit der zuständigen Landeskammer bis zum 31.07.2020 zurückgezogen werden, sofern noch kein weiteres Ansuchen gestellt wurde (zB wenn der Antrag aufgrund der Erweiterung des Betrachtungszeitraumes erst für einen späteren Zeitraum gestellt werden soll). Ein Ansuchen für einen weiteren Betrachtungszeitraum ist erst nach Erledigung der Zurückziehung möglich. Der bereits ausbezahlte Betrag des zurückgezogenen Ansuchens ist zurückzuerstatten.

Förder-Richtlinien:

Phase 2: https://www.wko.at/service/haertefall-fonds-foerderrichtlinie-phase2.html

Weitere Informationen:

Phase 2: https://www.wko.at/service/haertefall-fonds-phase-2.html

Land- und Forstwirte und Privatzimmervermieter (inkl. Förderrichtlinien Phase 2): https://www.ama.at/Formulare-Merkblaetter?#14640

- Übernahme Vorfinanzierung der Kurzarbeit durch Banken

https://news.wko.at/news/oesterreich/Oesterreichische-Banken-uebernehmen-Vorfinanzierung-der-K.html - Raten-Stundung-Kredite für Verbraucher und Kleinstunternehmen für Kreditverträge, die vor dem 15. März 2020 abgeschlossen wurden.

- Unterstützung für Härtefälle in Familien

https://www.bmafj.gv.at/Services/News/Coronavirus/Corona-Familienhaerteausgleich.html - Kultureinrichtungen und KünstlerInnen:

https://www.bmkoes.gv.at/Themen/Corona/Corona-Kunst-und-Kultur.html - Entschädigung gem Epidemiegesetz 1950

Die zur Bekämpfung der COVID-19-Pandemie verhängten Beschränkungen erfolgten teilweise auf Grundlage des Epidemiegesetzes 1950. Erst später wurden Maßnahmen auf Basis des eigens erlassenen COVID-19 Maßnahmengesetzes verhängt. Das Verhältnis zwischen diesen Gesetzgebungen, insbesondere hinsichtlich der Vergütungsansprüche nach dem Epidemiegesetz, war von Beginn an fraglich und ist nach wie vor nicht geklärt bzw. Gegenstand juristischer Verfahren.

Obwohl es sich hier ausschließlich um zivilrechtliche bzw. öffentlich-rechtliche Sonderfragen handelt, möchten wir hier in aller Kürze die maßgeblichen Parameter darstellen:

Wenn ein Betrieb von einer Betriebsschließung nach § 20 Epidemiegesetz 1950 betroffen ist, besteht ein Anspruch auf Vergütung des dadurch entstandenen Vermögensnachteils (Verdienstentgangs) nach § 32 Abs. 1 Z 5 iVm Abs. 4 Epidemiegesetz.

Die Berechnung der Vergütungsansprüche ist nicht abschließend geklärt; auf Basis des derzeitigen Informationsstandes (Bundesministerium für Gesundheit, Erlass aus 2007) hat die Berechnung wie folgt zu erfolgen: Es ist der Durchschnitt aus dem Bruttoeinkommen der letzten beiden Monate vor dem Monat der behördlichen Verfügung heranzuziehen, bei stark schwankenden Einkommen jedoch der Durchschnitt aus dem Bruttoeinkommen der letzten zwölf Monate. Dieser Betrag ist sodann auf ein jeweiliges Tageseinkommen umzurechnen, woraus sich schlussendlich der Entschädigungsbetrag ergibt. Für selbständig erwerbstätige Personen und Unternehmungen ist die Entschädigung nach dem vergleichbaren fortgeschriebenen wirtschaftlichen Einkommen zu bemessen. Weiters ist den Unternehmern jenes Entgelt zu ersetzen, das sie im Falle einer Betriebsbeschränkung oder -schließung den Arbeitnehmern auf Grundlage des Epidemiegesetzes fortzahlen müssen. Dasselbe gilt auch bei verpflichtender Entgeltfortzahlung im Fall behördlicher Anhaltungen oder bei Verkehrsbeschränkungen von Arbeitnehmern. Im Rahmen dessen ist immer das Verhältnis zu den bereits gewährten oder zumindest zugesagten Entschädigungen (u.a. COVID-19 Hilfsfonds, Kurzarbeitsbeihilfen/-unterstützungsleistungen) zu berücksichtigen, da sich diese vielfach gegenseitig ausschließen.

Der Entschädigungsanspruch ist binnen sechs Wochen vom Tage der Aufhebung der behördlichen Maßnahmen bei der Bezirksverwaltungsbehörde, in deren Bereich diese Maßnahmen getroffen wurden, geltend zu machen, ansonsten erlischt der Anspruch (maßgebend ist das Einlagen des Antrages innerhalb von 6 Wochen).

Es gibt kein österreichweites, einheitliches Antragsformular. Die Wirtschaftskammern Tirol, Vorarlberg und Salzburg haben bereits Vorlagen für die Geltendmachung dieses Anspruchs zur Verfügung gestellt.

Für weitergehende Detailfragen bitten wir Sie, insbesondere auch zur Fristenwahrung der Antragstellung, mit Ihrem Rechtsanwalt in Kontakt zu treten und die diesbezüglich notwendigen Schritte in die Wege zu leiten. - COVID-Paket für Start-ups

Das COVID-Paket für Start-ups wurde am 16.04.2020 von der Bundesregierung vorgestellt und besteht aus den nachfolgenden zwei Fonds.

COVID-Start-up-Hilfsfonds

Gefördert werden in Form eines erfolgsabhängig rückzahlbaren Zuschusses innovative österreichische Start-ups, welche vor 15.03.2020 gegründet wurden und die EU-Definition für Kleinunternehmen erfüllen, durch eine Verdopplung privater Investments (frisches Eigenkapital oder eigenkapitalähnliche Einlagen von unternehmensunabhängigen Investoren iHv EUR 10.000,00 bis EUR 800.000,00), die seit Ausbruch der COVID-Krise getätigt wurden. Frisches Eigenkapital oder eigenkapitalähnliche Einlagen, welche zwischen 15.09.2019 und 14.03.2020 eingebracht wurden, können maximal 25 % der Gesamtzuschusshöhe betragen. Dies jedoch nur, wenn auch ein Investment nach dem 15.03.2020 stattgefunden hat. Die Fördermittel sind für die Finanzierung von Betriebsausgaben, die krisenbedingt nicht durch Umsätze gedeckt werden können, und zur Überbrückung von Finanzierungsengpässen, die krisenbedingt durch Wegfall von Fremd- und Eigenkapitalfinanzierungen entstehen, zu verwenden. Sie können weiters für die Finanzierung laufender Kosten und Investitionen verwendet werden. Nicht gefördert werden Kosten für ausführbezogene Tätigkeiten, Kosten, die vor Einlangung des Förderungsansuchens entstanden sind, und nicht-betriebliche Kosten (zB Privatanteile). Die Fördermittel sind innerhalb eines Zeitraumes von bis zu 12 Monaten zu verwenden.

Die formalen und inhaltlichen Kriterien sind auf der Homepage der aws (Link untenstehend) ersichtlich.

Zuschüsse aus dem COVID-Start-up-Fonds zählen zu den Förderungen nach Art 22 AGVO, zu welchen auch De-minimis-Beihilfen zählen. Diese können für ein Unternehmen den Betrag von EUR 400.000,00 (für innovative Unternehmen im Sinne der AGVO EUR 800.000,00) nicht übersteigen. Aufgrund der anzuwendenden Kumulierungsregeln müssen daher Angaben über bestimmte bisher erhaltene Förderungen nach Art 22 AGVO, nach befristetem Rahmen angesichts Covid-19 sowie nach De-minimis-VO gemacht werden. Der Zuschuss selbst fällt aber nicht unter die De-minimis-Regelung.

Die Abwicklung und Antragstellung dieses Zuschusses, der im Erfolgsfall (Definition „Erfolgsfall“ siehe aws Homepage) zurückzuzahlen ist und der gegebenenfalls mit Garantien kombiniert werden kann, erfolgt über den aws Fördermanager. Der Antrag ist ab sofort bis inkl. 15.12.2020 möglich. Für die Einreichung sind eine Bestätigung der formalen Bedingungen durch das Start-up und eine Bestätigung eines Steuerberaters/Wirtschaftsprüfers, dass die inhaltlichen Kriterien erfüllt sind, erforderlich.

Weitere Informationen: https://www.aws.at/covid-start-up-hilfsfonds-faq/

Venture Capital Fonds

Gefördert wird mittels Kapitalgarantien an Investoren, die seit dem Ausbruch der COVID-Krise frisches Geld für Venture Capital Fonds bereitstellen. Die aws übernimmt Kapitalgarantien in Höhe von bis zu 50 % des Fondsvolumens. Diese Venture Capital Fonds investieren in Start-ups, um krisenbedingt verzögerte Umsetzungen von Geschäftsmodellen zu ermöglichen. Je Start-up ist ein Investitionsbetrag von EUR 200.000,00 bis EUR 1 Mio. vorgesehen. Die Details dazu wurden aktuell noch nicht veröffentlicht.

Weitere Informationen: https://www.aws.at/covid-paket-fuer-start-ups/?ref=topnews

Weitere Unterstützungen für Start-ups sind auf der Homepage der aws und der FFG zu finden.

9. Förderungen in den einzelnen Bundesländern

9.1. Förderungen für Klienten in Oberösterreich

OÖ Härtefonds für Kleinbetriebe

- Direktzuschuss für OÖ Kleinunternehmen der gewerblichen Wirtschaft (max. 50 MitarbeiterInnen, Jahresumsatz bzw Bilanzsumme bis max. EUR 10 Mio.), die aufgrund der Kriterien des Bundes keine Unterstützung aus dem Härtefall-Fonds und dem Corona-Hilfs-Fonds in Anspruch nehmen können, durch die Krise einen Umsatzrückgang von mindestens 25 % erleben und nicht die Kriterien für Unternehmen in Schwierigkeiten vor der Krise erfüllen (lt. derzeitigem Informationsstand sind die URG Kriterien zum 15.03.2020 relevant).

- Die Förderung in Form nicht rückzahlbarer Zuschüsse richtet sich nach der Höhe der Fixkosten für maximal drei Monate (16.03. bis 15.06.) und beträgt 25 % davon, maximal EUR 25.000,00.

- Antragstellung von 16.04. bis einschließlich 30.06.2020 online unter https://www.land-oberoesterreich.gv.at/egov.htm möglich

- Erforderliche Unterlagen: Nachweis der unbefristeten Gewerbeberechtigung (zB GISA-Auszug) und Nachweis über die Fixkosten

- Weitere Informationen:

https://www.land-oberoesterreich.gv.at/233404.htm

OÖ Corona-Bürgschaft für Kleinbetriebe

- OÖ KMU und Start-ups, die aufgrund der Kriterien der aws und der ÖHT keine Bürgschaften des Bundes in Anspruch nehmen können

- Haftung bis zu 80 % für Kontokorrent-Rahmen zur Finanzierung von laufenden Ausgaben bzw zur Liquiditätssicherung zwischen EUR 5.000,00 und EUR 100.000,00

- Voraussetzungen: Vorliegen der erforderlichen Gewerbeberechtigung, Mitgliedschaft in der WKOÖ, geordnete wirtschaftliche Verhältnisse vor der Krise, gute Zukunftsaussichten

- Antrag ab 15.04. über die Hausbank möglich, Erledigung im Schnellverfahren binnen 2 Tagen

- Kein Bearbeitungsentgelt, keine Provisionen während der gesamten Laufzeit

- Zinsen bis max. 1,0 % p.a. werden bis 31.12.2021 vom Land OÖ übernommen, danach trägt diese der Kreditnehmer

- Weitere Informationen:

https://www.kgg-ubg.at/angebote/corona-buergschaft

OÖ Landeshaftungen für Mittelstand und Großbetriebe

- Haftungen bis EUR 15 Mio. pro Betrieb (max. 80 % des Kreditvolumens)

- Sicherheiten zugunsten des Landes erforderlich

- Marktübliches Haftungsentgelt

- für gesunde Unternehmen mit positiver Fortbestehensprognose

- Antragstellung über die Hausbank

OÖ Tourismus-Paket

- Zinsübernahme ÖHT Kredite bis Ende 2021 – nicht rückzahlbarer Zuschuss bis zur Höhe des garantierten Zinssatzes, Zurverfügungstellung auf Basis eines Modeltilgungsplanes (Zinssatz max. 1,5 %, Kreditbetrag max. EUR 500.000,00, Kreditlaufzeit mind. 2 Jahre)

- Befreiung von Tourismusbeiträgen (Interessentenbeiträge) im Jahr 2020

- kein gesonderter Antrag erforderlich

- Weitere Informationen:

https://www.land-oberoesterreich.gv.at/233400.htm

https://www.oeht.at/produkte/coronavirus-massnahmenpaket-fuer-den-tourismus/

OÖ Start-up Paket

- Service-Offensive „Stabilisierung Start-up“ (https://www.tech2b.at/stabilitaetsberatung)

- Stundung Gründerdarlehen durch tech2be

- Haftungsprodukt KGG für Start-ups

- Weitere Informationen:

https://www.tech2b.at/corona - Zusätzliche Unterstützung für Start-ups:

https://www.conda-hilft.at/crowdinvesting/startseite-condahilft/

Sonstige Maßnahmen OÖ

- OÖ Unternehmens-Taskforce – Beratung der OÖ Betriebe betreffend Förderungen, Unterstützungen etc.; Tel.Nr. 0800 44 99 66; E-Mail: standort@biz-up.at

- OÖ Arbeitsmarkt-Paket – Aufstockung Insolvenz-, Implacement und Outplacement-Stiftungen, Förderung Arbeitsplatznaher Qualifizierung (Aqua), Kampagne Versorgungssicherheit

- Digitalisierungspaket – DIGITAL STARTER UPGRADE für kleine und mittlere Unternehmen

https://www.wko.at/service/ooe/innovation-technologie-digitalisierung/digital-starter-upgrade.html - Kultur- und Sportvereine – Härtefallfonds für OÖ Kulturschaffende:

https://www.land-oberoesterreich.gv.at/233252.htm - Land OÖ als Vermieter – Stundung Mieten und Pachtzahlungen im Bedarfsfall

- OÖ Solidaritätsfonds

https://www.land-oberoesterreich.gv.at/26846.htm

9.2. Förderungen für Klienten in Wien

- EUR 12 Mio. Bürgschaften zur Liquiditätsstärkung durch WKBG, Wirtschaftskammer Wien und Stadt Wien:

https://www.wkbg.at/buergschaftsbank-wien-kredite/?utm_source=mailpoet&utm_medium=email&utm_campaign=ueberbrueckung-2020#corona - EUR 3 Mio. Mittelaufstockung WAFF für Arbeitsstiftungen:

https://www.waff.at/massnahmen-coronavirus/ - EUR 20 Mio. Notlagenfonds für EPUs und Kleinstunternehmen durch die Stadt Wien und die Wirtschaftskammer Wien:

https://www.wko.at/service/w/corona-hilfe-wiener-kleinbetriebe.html - Förderung des Auf- und Ausbaues von Onlineshopsystemen in Klein- und Kleinstunternehmen der Bereiche Nahversorgung und Kreativwirtschaft in Wien:

https://wirtschaftsagentur.at/foerderungen/programme/wien-online-133/ - Förderung von COVID-19-relevanten Produktions- und Entwicklungsprojekten:

https://wirtschaftsagentur.at/foerderungen/programme/innovate4vienna-135/ - Ideenwettbewerb „Creatives for Vienna“:

https://wirtschaftsagentur.at/creative-industries/wettbewerbe/creatives-for-vienna/ - Beteiligungsfonds – Stolz auf Wien:

https://stolzauf.wien.gv.at/site/beteiligungsfonds/

9.3. Förderungen für Klienten in Niederösterreich

- Existenzsicherungszuschuss der WKNÖ:

https://www.wko.at/service/noe/Existenzsicherung.html

9.4. Förderungen für Klienten in der Steiermark

- Stadt Graz „Soforthilfe-Wirtschaftspaket“:

https://www.graz.at/cms/beitrag/10347186/8106444/Coronavirus_Soforthilfe_Wirtschaftspaket_der_Stadt.html - Zinsübernahme für Überbrückungskredite durch das Land Steiermark

https://www.sfg.at/faq-zinsuebernahme-fuer-ueberbrueckungskredite-des-landes-steiermark/

9.5. Förderungen für Klienten im Burgenland

- Überbrückungshilfe des Landes Burgenland:

https://wirtschaft-burgenland.at/foerderung/corona/ - „Härtefälle-Fonds“ des Landes Burgenland:

https://wirtschaft-burgenland.at/foerderung/soforthilfe/

9.6. Förderungen für Klienten in Salzburg

- Stundung der Tourismusbeiträge nach dem Salzburger Tourismusgesetz:

https://www.salzburg.gv.at/themen/wirtschaft/wirtschaftsfoerderung/coronavirus-massnahmenpakete

9.7. Förderungen für Klienten in Tirol

- Förderung von Homeoffice-Arbeitsplätzen:

https://www.tirol.gv.at/arbeit-wirtschaft/wirtschaftsfoerderung/wirtschaftsfoerderungsprogramm/homeoffice-arbeitsplaetze/ - COVID-19-ArbeitnehmerInnenfonds:

https://www.tirol.gv.at/gesellschaft-soziales/soziales/beihilfen/formulare-unterstuetzung-covid-arbeitnehmerinnenfonds/

9.8. Förderungen für Klienten in Vorarlberg

- Vorarlberger-Soforthilfefonds; Kleinkredite für ArbeitnehmerInnen; Mikrokredite zur Liquiditätssicherung für EPUs, Kleinstunternehmen, neue Selbständige und freiberuflich Tätige:

https://vorarlberg.at/web/land-vorarlberg/contentdetailseite/-/asset_publisher/qA6AJ38txu0k/content/coronavirus-wirtschaft-arbeit?article_id=582218

10. COVID-19-Förderungsprüfungsgesetz

Mit dem 18. COVID-19-Gesetz soll ein neues „Bundesgesetz über die Prüfung von Förderungen des Bundes aufgrund der COVID-19-Pandemie“ (CFPG) erlassen werden. Dieses Bundesgesetz soll ermöglichen, dass im Zuge einer Außenprüfung, einer Nachschau oder einer begleitenden Kontrolle „Finanzielle Maßnahmen“ gemäß ABBAG-Gesetz, und zwar sowohl Zuschüsse als auch Garantieübernahmen für Finanzierungen durch die aws und die ÖHT, und Zuschüsse aus dem Härtefallfonds mitüberprüft werden. Zudem soll im Zuge einer Lohnsteuerprüfung die Kurzarbeitsbeihilfe Prüfungsgegenstand sein. Die nähere Ausgestaltung der Prüfungen nach dem neuen CFPG soll vom BMF per Verordnung geregelt werden.

Eine Förderungsprüfung soll aber auch dann möglich sein, wenn keine abgabenrechtliche Prüfung oder Nachschau durchgeführt wird.

Redaktion: Dr. Wolfgang Köppl, BNP Wirtschaftstreuhand und Steuerberatungsgesellschaft m.b.H. Alle Angaben in dieser Klienten-Information dienen nur der Erstinformation, enthalten keinerlei Rechts- oder Steuerberatung und können diese auch nicht ersetzen; jede Gewährleistung und Haftung ist ausgeschlossen. Bitte informieren Sie Ihren Berater, wenn Sie die Übermittlung der Klienten-Information auch an andere Personen in Ihrem Unternehmen wünschen oder falls Sie diese Nachricht nicht mehr erhalten möchten. Detaillierte Informationen zu unserer Datenschutz-Leitlinie sowie unserer Datenschutzerklärung finden Sie auf unserer Homepage www.bnp.at. Erstellung: 20.05.2020